להלן תמצית ההתפתחויות בנתוני החוב של המגזר הפרטי הלא-פיננסי ברביע השלישי של השנה:

- ברביע השלישי של השנה נמשכה העלייה ביתרת החוב של המגזר הפרטי הלא-פיננסי בשיעור של כ-0.9%. עם זאת, נמשכה ההאטה בקצב הגידול השנתי של יתרה זו, הן במגזר העסקי והן במגזר משקי הבית, שהחלה במחצית השנייה של שנת 2022.

- יתרת החוב של המגזר העסקי גדלה ברביע זה בשיעור של כ-1% (כ-12 מיליארדי ש"ח) לכ-1.3 טריליונים, בעיקר כתוצאה מפיחות השקל מול הדולר ומעליית מדד המחירים לצרכן וכן מגיוסי חוב נטו אך בהיקפים נמוכים ביחס לרבעים הקודמים.

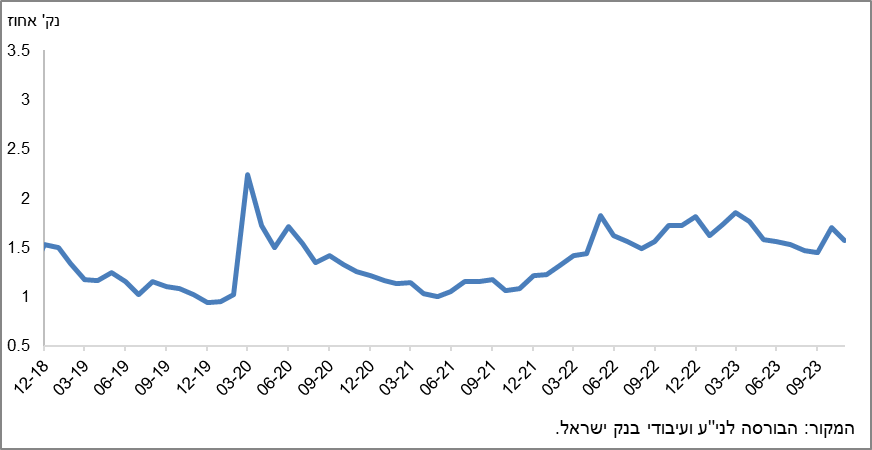

- המרווח בין תשואת האג"ח הקונצרניות הכלולות במדד תל בונד 60, לבין תשואת האג"ח הממשלתיות הצמודות הצטמצם לכ-1.45 נק' האחוז, ובחודש אוקטובר 2023 מרווח זה התרחב מעט, לראשונה מאז תחילת השנה ועל רקע מלחמת 'חרבות ברזל', ואילו בחודש נובמבר מרווח זה שב להצטמצם עד לרמה של כ-1.58 נק' האחוז.

- גם יתרת החוב של משקי הבית המשיכה לגדול ברביע זה: יתרת החוב לדיור גדלה בשיעור של כ-1.3% לרמה של כ-563 מיליארדים, שיעור גידול הנמוך מזה של השנים הקודמות; על אף העלייה ביתרת החוב, נמשכה ההאטה בנטילת משכנתאות חדשות, שנמשכה גם בחודשים אוקטובר-נובמבר 2023 ועל רקע מלחמת 'חרבות ברזל'.

- נמשכה הירידה שהחלה מתחילת השנה ביתרת החוב לא-לדיור (כ-0.4 מיליארדי ש"ח) לכ-230 מיליארדים, ואף לראשונה מאז הרביע הראשון של 2021 נרשם שיעור גידול שנתי שלילי ביתרה זו.

- החוב של המגזר העסקי הלא-פיננסי[1]

- מהחטיבה למידע ולסטטיסטיקה נמסר, כי ברביע השלישי של שנת 2023 נמשכה העלייה ביתרת החוב של המגזר העסקי בהיקף של כ-12 מיליארדי ש"ח (1%) לרמה של כ-1.3 טריליונים, עם זאת נמשכה ההאטה בקצב הגידול השנתי של יתרה זו, התפתחות שהחלה במחצית השנייה של שנת 2022.

- העלייה ביתרת החוב ברביע זה נבעה ברובה מפיחות של כ-3.4% בשקל מול הדולר ועלייה של כ-0.8% במדד המחירים לצרכן[2] שהגדילו את השווי של החוב הנקוב מט"ח, הצמוד לו והצמוד-מדד; גיוסי חוב נטו בהיקף של כ-2 מיליארדי ש"ח, הנמוכים בהשוואה לרבעים הקודמים, תרמו גם כן לעלייה ביתרה: גיוסים נטו בהלוואות בנקאיות ואג"ח בארץ ובחו"ל, שקוזזו ברובם כתוצאה מפירעונות נטו בחוב שגויס באמצעות הלוואות חוץ-בנקאיות שניתנו מתושבי חוץ ומהגופים המוסדיים. (איורים 1,2).

- השפעות אלו הביאו לכך שגם ברביע זה נמשכה ההאטה שהחלה במחצית השנייה של 2022 בשיעור הגידול השנתי של יתרת החוב לבנקים ולמלווים החוץ-בנקאים, עם זאת שיעור הגידול השנתי נותר עדיין חיובי וגבוה - בחוב לבנקים נרשם שיעור גידול שנתי של כ-10% לעומת 11% ברביע הקודם ובחוב למלווים החוץ-בנקאים כ-4%, בדומה לרביע הקודם. בשנתיים האחרונות קצב הגידול השנתי ביתרת החוב לבנקים גבוה מקצב הגידול השנתי ביתרת החוב למלווים חוץ-בנקאים.

- ברביע השלישי של השנה הנפיק המגזר העסקי אג"ח בשווי של כ-13 מיליארדי ש"ח, נמוך מעט מממוצע הגיוסים הרבעוני של ארבעת הרביעים הקודמים (כ-14 מיליארדים בממוצע לרביע). כ-44% מההנפקות ברביע זה בוצעו על ידי חברות מענף הנדל"ן והבינוי, ענף שממשיך להוביל בגיוסים בדומה לשנים הקודמות. (איור 3).

בחודש אוקטובר 2023 הנפיק המגזר העסקי אג"ח בשווי של כ-2 מיליארדי ש"ח, נמוך משמעותית מממוצע הגיוסים החודשי של הרביע השלישי של השנה (כ-4 מיליארדים בממוצע חודשי), על רקע מלחמת 'חרבות ברזל'. חברות מענף הנדל"ן והבינוי היוו כ-73% מהגיוסים בחודש זה.

- ברביע השלישי של השנה המרווח[3] בין תשואת האג"ח הקונצרניות הכלולות במדד תל בונד 60, לבין תשואת האג"ח הממשלתיות הצמודות הצטמצם בכ-0.11 נק' האחוז, לכ-1.45 נק' האחוז; בחודש אוקטובר 2023 מרווח זה התרחב מעט, לראשונה מאז תחילת השנה ועל רקע מלחמת 'חרבות ברזל', ואילו בחודש נובמבר מרווח זה שב להצטמצם עד לרמה של כ-1.58 נק' האחוז. (איור 4).

לוח 1: התפלגות החוב של המגזר העסקי הלא-פיננסי1

איור 1: אומדן לתנועות של סך החוב של המגזר העסקי הלא-פיננסי

איור 2: שיעורי השינוי לעומת הרביע המקביל בשנה הקודמת בחוב הבנקאי והחוץ-בנקאי של המגזר העסקי הלא-פיננסי

איור 3: הנפקות אג"ח של המגזר העסקי הלא-פיננסי במהלך הרביע, לפי ענפים

איור 4: המרווח בין אג"ח חברות צמודות (תל בונד 60) לאג"ח ממשלתיות צמודות

(ממוצע חודשי)

2. החוב של משקי הבית

- ברביע השלישי של שנת 2023 נמשך הגידול ביתרת החוב של משקי הבית לרמה של כ-793 מיליארדי ש"ח (עלייה של כ-7 מיליארדים, 0.9%). עם זאת, נמשכה ההאטה בקצב גידולה השנתי של יתרה זו שהחלה במחצית השנייה של שנת 2022.

- מקור העלייה ביתרת החוב של משקי הבית הוא ביתרת החוב לדיור, ברובה לבנקים, שגדלה ברביע זה בשיעור גבוה מעט מזה של הרביע הקודם - כ- 1.3% לעומת 1.2%, אך שיעור שעדיין נמוך ביחס לארבע השנים הקודמות; נמשכת הירידה שהחלה מתחילת השנה ביתרת החוב לא-לדיור (כ-0.4 מיליארדי ש"ח) לכ-230 מיליארדים, כתוצאה מירידה ביתרת החוב לגופים המוסדיים שקוזזה מעט מעלייה קלה ביתרת החוב לחברות כרטיסי האשראי. יתרת החוב לבנקים נותרה ללא שינוי ברביע זה ועמדה על כ-163 מיליארדי ש"ח.

- השפעות אלה הביאו להמשך ההאטה בקצבי הגידול השנתיים של יתרת החוב לדיור ויתרת החוב לא-לדיור, ואף לראשונה מאז הרביע הראשון של 2021 נרשם שיעור גידול שנתי שלילי בחוב לא-לדיור: שיעור גידול שנתי של כ-6% ביתרת החוב לדיור, וכ-1%- ביתרת החוב לא-לדיור. (איור 5).

- ברביע השלישי של שנת 2023 נטילת משכנתאות חדשות הסתכמה בכ-19 מיליארדי ש"ח, נמוך משמעותית מהתקופה המקבילה אשתקד (כ-27 מיליארדים). נמשכה ההאטה בנטילת משכנתאות חדשות ובחודש אוקטובר 2023, על רקע מלחמת 'חרבות ברזל', הן הסתכמו, לאחר ניכוי עונתיות, בכ-5 מיליארדי ש"ח בלבד, נמוך משמעותית מהממוצע החודשי בשלוש השנים הקודמות (כ-8.6 מיליארדים בממוצע חודשי). בחודש נובמבר נרשמה עלייה קלה בנטילת משכנתאות חדשות והן הסתכמו, לאחר ניכוי עונתיות בכ-6 מיליארדי ש"ח, נמוך מההיקף שנרשם בחודש המקביל אשתקד. (איור 6).

לוח 2: יתרות החוב של משקי הבית1

איור 5: שיעורי השינוי לעומת הרביע המקביל בשנה הקודמת בחוב של משקי הבית לדיור ושלא לדיור

איור 6: סכום ההלוואות החדשות לרכישת דירת מגורים שהעמידו הבנקים לציבור (משכנתאות)

ראה קישור למידע נוסף בנושא המופיע באתר הבנק בדף יתרות האשראי במשק, קישור לנתוני משכנתאות, קישור לנתוני מחירים בבנקים.

[1] חברות עסקיות ישראליות, ללא בנקים, חברות כרטיסי אשראי וחברות ביטוח.

[2] יתרות צמודות מדד מחושבות לפי מדד ידוע בעת עריכת הדוחות הכספיים, על כן שינוי במדד המחירים מתייחס לשינוי בין מדד ידוע לבין המדד בחודש שקדם לו.

[3] השינוי במרווח בין רביע לרביע מחושב כהפרש בין המרווח הממוצע בחודש האחרון של הרביע הנסקר לבין המרווח הממוצע בחודש האחרון של הרביע הקודם.