מחקר זה בוחן את אירועי הכשל בחברות ישראליות שהנפיקו אג"ח לציבור בין השנים 2008 ל-2018. המחקר מציג ניתוח מקיף וייחודי שבוחן את האופן שבו התמודדו 123 חברות על סף חדלות פירעון עם מצוקת חוב, לרבות ההליך המשפטי שנבחר, התשלום שקיבלו הנושים ובעלי המניות, שאלת שינוי הבעלות בהסדר חוב ותפקוד החברה לאחר הסדר. ככלל, נראה כי לבעלות ריכוזית יש השפעה חיובית על הישרדותן של החברות אך השפעה שלילית על היעילות הכלכלית.

עיקרי הממצאים במחקר:

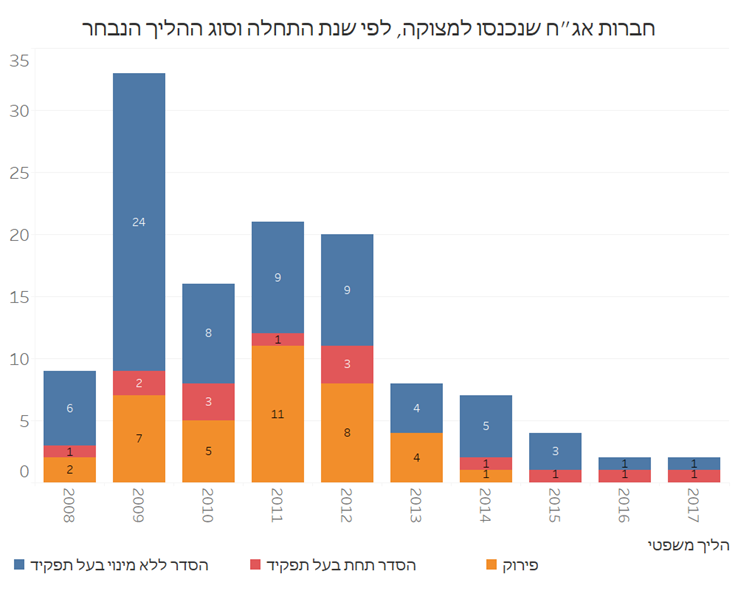

- מעל למחצית מהחברות ביצעו הסדר חוב שלא במסגרת הליך של חדלות פירעון, כלומר, בתקופת המגעים להסדר, בעלי השליטה המשיכו בניהול החברה ללא מינוי מנהל מטעם בית המשפט. כשליש מהחברות פורקו, ואילו והיתר, 11% בלבד מהחברות, ביצעו הליך "מלא" שכלל מינוי בעל תפקיד על ידי בית המשפט. בהשוואה בינ"ל, בולט השיעור הנמוך של חברות שביצעו הליך בניהול בית המשפט.

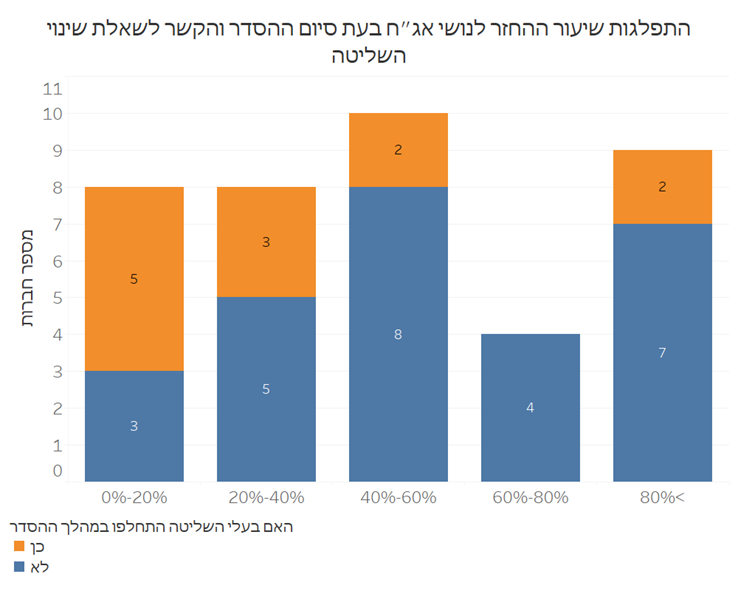

- המחקר מוצא כי קשר פיננסי חזק יותר של בעלי השליטה לחברה (שמתבטא בשיעור בעלות גבוה יותר ובשיעור גדול יותר של חוב שהחברה חייבת לגורמים בתוך הקבוצה העסקית) מתואם עם סבירות גבוהה יותר לבצע הסדר ללא מינוי בעל תפקיד, כלומר, במעורבות מינימלית של בית המשפט. בנוסף, קשר כזה מעלה את ההסתברות שבסיום ההסדר, החברה נותרת תחת אותם בעלים.

- המחקר בוחן את השאלה האם קיים מתאם בין שאלת שינוי השליטה במהלך הסדר החוב לבין תוצאות ההסדר. בהקשר זה המחקר מצביע על הממצאים הבאים:

- חברות שבהן לא התחלפה השליטה הניבו למחזיקי האג"ח תשלום גבוה יותר.

- מנגד, הליך ארגון החוב בחברות אלו היה כרוך בפגיעה גדולה יותר בעיקרון סדר הנשייה - בעלי מניות מיעוט שמרו על נתח בחברה למרות שלא תרמו לה הון ובעוד שהנושים חוו "תספורת".

- בחברות אלו הליך ההבראה היה אפקטיבי פחות בהשוואה לחברות בהן בעלי השליטה התחלפו.

במדגם הסופי נכללו 123 חברות שהנפיקו אג"ח לציבור, מהן 98 חברות ציבוריות ו-25 חברות אג"ח פרטיות. חלק גדול מהחברות במדגם סווגו כחברות נדל"ן, חברות בנייה או חברות אחזקה. בולטת נוכחותן של חברות נדל"ן יזמי בחו"ל. שיעור החוב במצוקה מסך האג"ח שנסחר בשוק עמד על אחוז וחצי בממוצע לתקופה בכללותה, והגיע לשיא של שישה אחוזים ב-2009.

רשימת החברות על סף חדלות פירעון נאספה באופן ידני בבנק ישראל, על סמך פרסומי הודעות החברות לציבור. רשימה זו מכילה חברות שפורקו או שעסקיהן אורגנו מחדש לפי סעיף 350 לחוק החברות (הסדר מחוץ או בניהול בית המשפט). הרשימה אף הוצלבה עם מערך נתונים אחר שנאסף באוניברסיטת תל אביב, בהתבסס על פניות לבית המשפט על ידי חברות שסיימו הסדר לפי סעיף 350 לחוק החברות.

מקור נתונים: הודעות החברות לציבור ועיבודי בנק ישראל

בשלב הראשון המחקר בוחן את הבחירה בהליך המשפטי במסגרתו פתרה החברה את המצוקה הפיננסית. שלוש האפשרויות שעומדות בפני החברה הן הסדר חוב מחוץ לבית המשפט, הסדר חוב תחת צו הקפאה (במסגרתו ממונה בעל תפקיד) ופירוק. סביר להניח כי בעלי השליטה יעדיפו להימנע מפירוק החברה עד כמה שניתן, כיוון שבמצב כזה נלקח מהם ניהול החברה ובסבירות גבוהה הם גם לא יקבלו תמורה פיננסית בסיום ההליך. לעומת זאת, לא ברור מראש האם יש לבעלי שליטה העדפה ביחס להסדר עם צו הקפאת הליכים או מעורבות מינימלית של בית המשפט. שימוש בצו הקפאת הליכים כחלק מהסדר בניהול בית המשפט נותן לחברה הגנה מפני הנושים, ומכאן שיש בו תועלת לבעלים, למרות איבוד הניהול בפועל. בדיעבד, השימוש המועט במסלול בניהול בית המשפט, והנטייה של הסדר כזה להסתיים בהעברת הבעלות למשקיעים חדשים, מצביעים על כך שבעלי שליטה יעדיפו להימנע משימוש במסלול זה.

הקשר הפיננסי של בעלי השליטה לחברה נאמד בעזרת שני מאפיינים: הראשון הוא שיעור הבעלות של בעלי שליטה בתזרים המזומנים, דהיינו, שיעור האחזקה הישיר של בעלי השליטה במניות החברה. המאפיין השני הוא החלק של החוב של החברה ששייך לגורמים הקשורים לחברה – בין אם חברה אחרת בקבוצה העסקית או בעלי השליטה עצמם.

תאורטית, ההשפעה של בעלי השליטה על חברה על סף חדלות פירעון תלויה בגורמים הבאים: עד כמה חזק התמריץ של הבעלים להציל את החברה (מהו הערך הפרטי של השליטה עבור הבעלים), ובאיזו מידה הם מסוגלים לשקם אותה מבחינת יכולתם הפיננסית. ההשערה הנבחנת במאמר גורסת שככל ששיעור אחזקת המניות על ידי בעלי השליטה גבוה יותר, וככל שגדול יותר שיעור החוב לצדדים קשורים, כך גדלה הגמישות הפיננסית של בעלי השליטה לחזק את ההון של החברה ולכן גדלה ההסתברות שהחברה תצליח להשלים הסדר ללא צורך במעורבות בית המשפט. ממצאי המחקר תומכים בהשערה.

בנוסף המאמר בוחן כיצד שאלת שינוי הבעלות בחברה במהלך הסדר חוב משפיעה על התשלום לבעלי האג"ח ולבעלי מניות המיעוט. המשכיות הבעלות על החברה מתואמת עם שיעורי החזר גבוהים יותר לנושי האג"ח, אך יחד עם זאת, היא מלווה בסטייה גדולה יותר מסדר הנשייה[1] (Absolute Priority Rule) לטובת מחזיקי המניות הנותרים. מידת הסטייה מסדר הנשייה מצביעה על נחיתות עמדתם של נושי האג"ח ביחס לבעלי השליטה במצב המשפטי הקיים. ייתכן שהתשלום לנושים היה משתפר בכל החלופות, אם הנושים היו יכולים להציע תוכניות הסדר משלהם.

מקור הנתונים: הודעות החברות לציבור ועיבודי בנק ישראל

בדיקה של ביצועי החברות לאחר הסדר מצביעים על כך שלעתים קרובות ארגון מחדש אינו מספק שיקום כלכלי או פיננסי לחברות. בפרט, 63% מהחברות בהן לא השתנתה הבעלות, הגיעו למצוקת חוב פעם נוספת בתקופת המדגם, לעומת 25% מהחברות בהן התחלפו הבעלים. מאזן הכוחות בין בעלי האג"ח לבעלי השליטה מביא לחוסר יעילות כלכלית עם הטיה להישרדות חברות והסדרים שמובילים לביצועים לא מרשימים והסתברות גבוהה למצוקת חוב נשנית. הסבר אפשרי לכך הוא שלבעלי החברה אין די תמריץ להציע הסדר יעיל והוגן יותר מבחינה כלכלית למחזיקי האג"ח.

לעבודה זו תרומה למחקר הכלכלי בתחום של חדלות פירעון: הרוב המכריע של הספרות עוסקת בחדלות פירעון של חברות ציבוריות בבעלות מבוזרת, כפי שרווח בארה"ב. אולם, בהרבה מדינות, הן מפותחות כמו ישראל והן מתפתחות, מבנה הבעלות בחברות הציבוריות הוא ריכוזי, דהיינו: יש בחברה לפחות בעל מניות אחד ששיעור הבעלות שלו בהון החברה מקנה לו את היכולת להשפיע על הפעילות שלה. מבנה הבעלות צפוי להיות משמעותי בעת חדלות פירעון; סביבת חדלות פירעון מציבה את בעלי המניות והנושים בניגוד עניינים חריף. בחברה בבעלות מבוזרת, בעלי המניות מיוצגים על ידי מנהלים מקצועיים ויכולת ההשפעה שלהם מוגבלת. לעומת זאת, לבעלי שליטה בחברה ריכוזית יש גם יכולת השפעה על המנהלים וגם תמריץ כלכלי משמעותי לשמר את השליטה שלהם בחברה.

מבט קדימה על התפתחויות נוספות:

המדגם במחקר זה מסתיים ב-2018 בעוד שבשנת 2019 נכנס לתוקפו חוק חדלות פירעון ושיקום כלכלי - התשע"ח-2018. החוק שימר את שני המסלולים העיקריים הזמינים לחברות על סף חדלות פירעון באופן דומה למה שהיה קיים קודם לכן - הליך לפי פרק ב' לחוק מציע הליך חדלות פירעון "מלא" הכולל מינוי נאמן, עיכוב הליכים ואיסור פירעון חובות עבר; הליך לפי פרק י' לחוק מאפשר לתאגיד להגיע להסדר מול הנושים. בהליך זה, השליטה בתאגיד נותרת בידי הבעלים, אין הקפאת הליכים, והתאגיד מחויב לעמוד במלוא ההתחייבויות לנושים. במקביל, תיקון 4 לחוק חדלות פירעון ושיקום כלכלי - התשע"ח-2018 נכנס לתוקף כהוראת שעה בתחילת שנת 2021, ותוקפו הוארך עד למרץ 2024. התיקון יצר מסלול חדש של עיכוב הליכים. מסלול ביניים זה אינו מעביר את ניהול החברה מידי בעלי השליטה, אך כן מספק לה דחייה בתשלום חובות.

איסוף נתונים ראשוני עבור השנים 2019 ואילך מצביע על כך שמיעוט חברות היו מעורבות בהסדרי חוב בשנים העוקבות; כ-11 חברות השלימו הסדר חוב במעורבות בית המשפט (בהליך "מלא" או חיצוני) בין השנים 2019 -2021. מחקר עתידי, לכשיתווספו חברות נוספות, יוכל לבדוק כיצד השפיע החוק שנכנס לתוקף ב-2019, ובדגש על תיקון 4 שנכנס לתוקף ב-2021, על האופן שבו מתמודדות חברות אג"ח עם מצוקת חוב בהשוואה לתקופה שעמדה במוקד הניתוח במאמר הנוכחי.

[1] לפי רעיון בסיסי זה במימון, בעלי החברה (בעלי המניות) הם האחרונים בסדר הנשייה במקרה של חדלות פירעון. כלומר, כל עוד לא שולמו כל ההתחייבויות לנושים, בעלי מניות המיעוט, שאינם תורמים פיננסית לחברה שמצויה בקשיים, לא אמורים לקבל כל תשלום.