לצפייה בהודעה זו כקובץ לחץ כאן

- מחקר שנערך בבנק ישראל בחן את ההשפעה של הגידול במידע העומד לרשות המלווים, כתוצאה מהקמת מאגר האשראי, על קשרי הבנק עם לקוחותיו ובפרט על תמחור אשראי צרכני.

- נמצא שלפני הקמת המאגר, לקוחות אשר ניהלו חשבון עו"ש בבנק בודד (לקוחות בלעדיים) שילמו כ-0.4% יותר על אשראי צרכני לעומת לקוחות אשר ניהלו מספר חשבונות עו"ש בבנקים שונים. כמו כן, לאחר הקמת מאגר נתוני אשראי פער זה בריביות הצטמצם באופן משמעותי.

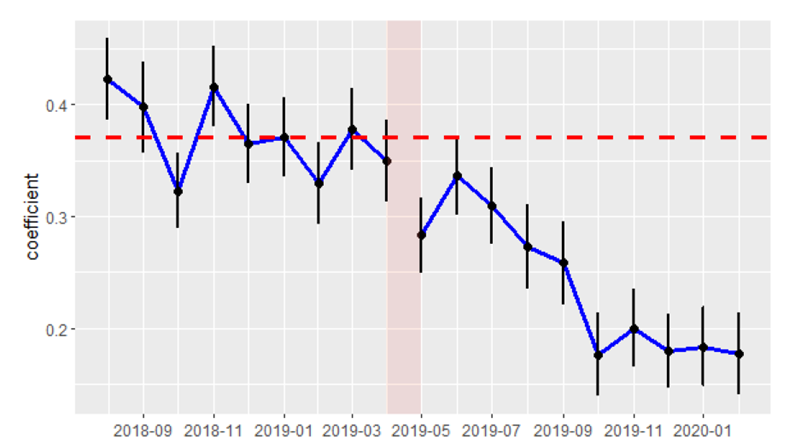

- נמצא כאמור ש"פרמיית-לקוח-שבוי" שאותה שילמו לקוחות שנוטלים אשראי מבנק שבו הם מנהלים את חשבון העו"ש היחידי שלהם, הצטמצמה בכ-1/3 מ-0.37 בתקופה שלפני הקמת המאגר לכ-0.24 בתקופה שלאחר הקמת המאגר.

- ממצאים אלו מהווים אינדיקציה ראשונית לכך ששיתוף נתונים דרך מאגר האשראי פועל לצמצום הפערים במחיר האשראי דרך הקטנת בעיית הלקוח השבוי. זהו שימוש מחקרי ראשון במאגר האשראי.

מחקר ראשון המבוסס על נתוני מאגר האשראי, בוחן את ההשפעה של הקמת מאגר האשראי על קשרי הבנק עם לקוחותיו ובפרט על מחירי האשראי. נמצא כי לאחר הקמת המאגר חלה ירידה בריביות על הלוואות צרכניות ללקוחות שניהלו חשבון עו"ש בבנק אחד ("לקוח שבוי") ביחס לקוחות המנהלים מספר חשבונות עו"ש בבנקים שונים (לקוחות שאינם שבויים). ממצאים אלו מהווים אינדיקציה ראשונית לכך ששיתוף נתונים דרך מאגר האשראי פועל לצמצום הפערים במחיר האשראי דרך הקטנת התלות של לקוחות בבנק בו הם מנהלים את חשבון העו"ש (בעיית הלקוח השבוי).

באפריל 2019 עלתה לאוויר מערכת נתוני אשראי שהוקמה על ידי בנק ישראל מתוקף חוק נתוני אשראי, התשע"ו-2016. המערכת אוספת נתונים לגבי התחייבויות האשראי של יחידים, אזרחי ותושבי ישראל, וכן לגבי אופן הפירעון של התחייבויות אלה. הקמת המאגר נועדה לאפשר למתחרים שונים להתחרות באפקטיביות בתחום האשראי, ולסייע לצמצום פערי המידע הקיימים בין ספק השירותים הפיננסיים העיקרי של הלקוח, בדרך כלל הבנק בו הוא מנהל את חשבון העו"ש שלו, לבין ספקים מתחרים. נתוני האשראי מאפשרים להפיק דוח אשראי אישי שעל בסיסו ניתן באמצעות שימוש במודלים סטטיסטיים לחשב דירוג אשראי עבור כל לקוח ולהעריך את ההסתברות שאותו לקוח יוכל לעמוד בהתחייבויותיו. לאחר הקמת המערכת, ובפרט קבלת דירוג אשראי, גם נותן אשראי שלא היה בקשר עם לקוח מסוים יכול לקבל עליו מידע (בהסכמתו) וכך להתחרות עליו באופן טוב יותר. בפרט, דירוג אשראי גבוה משקף סיכון אשראי נמוך עבור נותן האשראי ולכן יאפשר ללקוח לקבל תנאים יחסית טובים וריביות נמוכות יותר.

הספרות מצביעה על יתרון משמעותי של תאגיד הבנקאי-האם, דבר שעשוי לאפשר לו להציע אשראי בתנאים טובים יותר מתאגידים בנקאים אחרים. הסיבה לכך נועצה בבעיית המידע הא-סימטרי שעימה מתמודדים מעמידי אשראי: מעמיד האשראי לא יודע בוודאות האם הלווה יעמוד בהחזר התשלומים ועליו לקבוע שיעור ריבית בהתבסס על הערכתו את תוחלת ההחזר. ההערכה של מעמיד האשראי מבוססת על נתונים חלקיים בלבד, כשהנחת המוצא היא שללקוח יש ידיעה טובה יותר לגבי הסיכוי שיעמוד בהחזרים (לדוגמה אם במצב חירום יפנה למקור משפחתי לשם מימון). בעיית המידע הא-סימטרי עלול להוביל להקצאה לא יעילה של אשראי ובפרט לקיצוב אשראי: מצב שבו יש נוטלי אשראי שלא מקבלים אשראי, הגם שיש להם תוחלת החזר חיובית.

כדי להתמודד עם בעיית המידע הא-סימטרי, אוספים מעמידי האשראי מידע על נוטלי האשראי. אחת הדרכים לאיסוף מידע היא דרך קיומו של קשר ארוך, מקיף והדוק עם הלקוחות (Relationship Banking). הדבר מקנה לבנק-האם, בעל המידע הרב, יתרון על פני בנקים אחרים והדבר עשוי להטיב הן עם בנק-האם (מעמיד האשראי) והן עם נוטלי האשראי: מעמיד האשראי ייהנה מהחזרי אשראי טובים יותר ונוטל האשראי יקבל הצעות מושכות יותר. מצד שני, עלול קיומו של קשר חזק כזה להוביל לפרמיית-לקוח-שבוי: התאגיד הבנקאי יודע שנוטלי האשראי מתקשים לעבור לתאגיד בנקאי אחר ולכן יכול לגבות פרמיה עודפת מלקוחותיו.

מאגרי נתונים, כדוגמת מאגר נתוני אשראי, הם דרך אחרת להתמודד עם בעיית המידע הא-סימטרי. בהתאם לכך נצפה שכל הבדל שקיים בתנאי האשראי בין נוטלי אשראי עם קשר חזק לבין נוטלי אשראי עם קשר חלש, יקטן לאחר הקמת המאגר. כדי לבחון את ההשערות האמורות אמדו החוקרים כיצד השפיע המאגר על פער הריביות בין לקוחות בעלי חשבון עו"ש בודד ללקוחות עם מספר חשבונות עו"ש בעזרת ניתוח אקונומטרי המתבסס על אמידת Difference-in-Difference (DID). בהתאם להשערת המחקר נמצא שפרמיית-לקוח-שבוי שאותה שילמו לקוחות שנוטלים אשראי מבנק שבו הם מנהלים את חשבון העו"ש היחידי שלהם, הצטמצמה בכ-1/3 מ-0.37 בתקופה שלפני הקמת המאגר (אוגוסט 2018 עד מרץ 2019) לכ-0.24 בתקופה שלאחר הקמת המאגר (אפריל 2019 עד פברואר 2020).

איור 1 מציג את תוצאות האמידה של פרמיית-לקוח-שבוי על פני זמן. על הציר האופקי מוצגת פרמיית הלקוח השבוי ורווח בר סמך ברמת ביטחון 95% של פרמיה זאת (בהתאם לתוצאת האמידה הראשית במחקר). על הציר האופקי מוצגים התאריכים אליהם מתייחס חישוב הפרמיה. בפרט, הקו האדום האנכי מפריד בין התקופה שלפני הקמת המאגר (קרי לפני אפריל 2019) לבין התקופה שלאחריו (אחרי אפריל 2019). הקו האדום המקווקו האופקי מציין את גובה הפרמיה הממוצעת על כל התקופה שלפני הקמת המאגר. ניתן לראות שטרם הקמת המאגר לא הייתה מגמת ירידה ברורה בפרמיית-לקוח-שבוי והיא החלה לרדת לאחר הקמת המאגר והתייצבה על שיעור של כ-0.2 בתוך מספר חודשים לאחר הקמתו.

|

איור 1 השפעה של בלעדיות לאורך זמן |

|

|

האיור מציג את תוצאות המקדמים ורווח בר סמך של המשתנה Exclusive כפול משתנים המקבלים את הערך 1 בכל אחד מהחודשים שבין אוגוסט 2018 לפברואר 2020 (משתנה נפרד לכל חודש) יתר האמידה כמוסבר בלוח 1. (להרחבה ראו טיוטת מחקר). מקור: מאגר נתוני אשראי ועיבודי בנק ישראל |