לקנות או לא לקנות?

מה עדיף? משק שבו המחירים לא מפסיקים לרדת, או שהמחירים לא מפסיקים לעלות? אם יש לכם תשובה חד משמעית, אתם בטח טועים

עליית מחירים

נגיד שתכננתם לרכוש מכנסי ג'ינס חדשים שמחירם 100 שקלים, ומחר צפויה עליית מחירים שתייקר את אותם מכנסיים ל-130 שקלים. סביר להניח שתזדרזו, כדי ליהנות מהמחיר הנמוך. עכשיו, דמיינו שלא רק מחיר הג'ינס צפוי לעלות בעשרות אחוזים, אלא כל הסחורות והשירותים, במשך פרק זמן לא צפוי. התוצאה: ההמון יתנפל על החנויות, הפריטים ייחטפו, מוצרי יסוד ייעלמו והמחירים יעלו עוד. בכל יום שעובר, הכסף שלכם שווה פחות. תופעה זו מכונה אינפלציה.

מה קורה למחיר המט"ח באינפלציה?

בתהליך של אינפלציה הערך של המטבע המקומי יורד – ניתן לקנות עם כמות מסוימת של כסף מקומי פחות ופחות מוצרים. במקביל, אם בחו"ל האינפלציה נמוכה יותר, בהשוואה לישראל, הערך של המטבעות הזרים - ביחס לשקל - עולה. תופעה זו מכונה "פיחות".

כשהמטבע הזר מתייקר, גם המוצרים המיובאים מתייקרים, ובעקבותיהם, גם המוצרים תוצרת הארץ; כך, הפיחות והאינפלציה מזינים זה את זה.

כשהאינפלציה גבוהה, מאחר שהכסף ממשיך לאבד מערכו, נפגעת היכולת לקבל החלטות כלכליות נכונות: החלטות גדולות ומורכבות של העסקים והגופים הפיננסיים, החלטות ארוכות טווח של הממשלה, והחלטות פשוטות ויומיומיות של כל אחד ואחת מאתנו.

ירידת מחירים

לעומת זאת, מה היה קורה אם הייתם יודעים שאותו ג'ינס מיוחל, יעלה מחר 80 שקלים; ומחרתיים 70 שקלים? אם רק תחכו, באותו סכום תוכלו לקנות יותר. השווי של הכסף שלכם גדל. תופעה זו מכונה דפלציה.

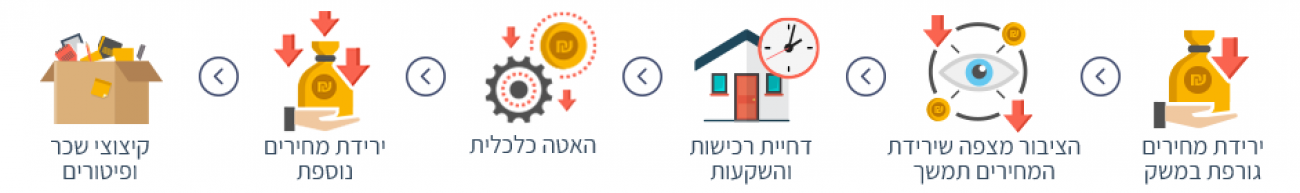

מה שנשמע כמו חלום צרכני, התגלה בהיסטוריה של מספר מדינות בעולם כמשבר כלכלי מסוכן. כשיש דפלציה, משקי בית ועסקים מצפים שהמחירים ימשיכו לרדת, ולכן, דוחים רכישות והשקעות. כך עלולה להיווצר האטה כלכלית.

בנוסף, אם נחזור למכנסי הג'ינס, בעל חנות הבגדים, שבעבר מכר את אותו הזוג ב-100 שקלים, צריך עכשיו להסתדר עם 80 שקלים. כדי להתאים את ההוצאות להכנסות, מתקבל על הדעת שאותו בעל עסק ייבחר לקצץ במשכורות עובדיו, או אולי אפילו יפטר חלק מהם. הקיצוץ בשכר, שאולי גם ילווה בגידול באבטלה, יפחית עוד יותר את הצריכה - מה שעלול להביא לירידת מחירים נוספת, שתאיים על המשק בקיפאון כלכלי.

יציבות מחירים

אחד התפקידים המרכזיים של בנק ישראל הוא לשמור על יציבות מחירים. הממשלה, בהתייעצות עם הנגיד, קובעת יעד ליציבות המחירים, המכונה גם 'יעד האינפלציה'.

כיצד נקבע יעד האינפלציה

ברוב המדינות שמקיימות משטר של 'יעד אינפלציה', היעד הוא לחתור לאינפלציה נמוכה, אך חיובית. מאז שנת 2003, יעד האינפלציה בישראל מוגדר כעלייה שנתית בקצב של 1-3 אחוזי של מדד המחירים לצרכן (כמקובל, פחות או יותר, במרבית המדינות המפותחות); ובנק ישראל מחויב לחתור להשגתו.

במסגרת התהליך, חלק ממחירי הסחורות והשירותים יעלו בקצב מהיר יותר וחלקם יעלו בקצב איטי או ירדו, כשהמטרה היא, שמחירי הסחורות והשירותים המרכיבים את מדד המחירים לצרכן יעלו, בממוצע, בקצב שנקבע כיעד.

עליית מחירים מבוקרת וצפויה, לאורך זמן, מאפשרת לכלל המשק להתכונן ולהגיב למגמות בצורה נבונה ומושכלת, לטווח הארוך.

הריבית ככלי לכיוון יעד האינפלציה

לשם השגת יעד האינפלציה, בנק ישראל עושה שימוש בכלים השונים העומדים לרשותו, כשהמרכזי בהם, הוא הריבית המוניטרית לטווח הקצר. רמות הריביות במשק משפיעות, באופן ישיר, על היקף ההוצאות והחיסכון, ובעקבותיהן, על רמות המחירים ועל הפעילות הכלכלית הרחבה של המשק. כך למשל, ריבית גבוהה מעודדת, בין היתר, משקיעים זרים להשקיע בישראל ולקנות, לשם כך, שקלים - דבר שמעלה את ערך השקל ("ייסוף") וממתן אינפלציה.

ריבית נמוכה, לעומת זאת, מעודדת, בין השאר, צריכה מקומית על חשבון חיסכון, שמעלה את המחירים, וכן, מרחיקה משקיעים זרים מהכלכלה המקומית. כתוצאה, נרשמת ירידה בערך השקל ("פיחות") ועלייה באינפלציה.

למה 'יעד האינפלציה' ולא 'יעד הדפלציה'?

באופן תאורתי, השאיפה היא להגיע ליציבות מחירים מוחלטת. כלומר, אינפלציה של אפס אחוזים. אולם, יש כמה סיבות לכך שבכל המדינות מגדירים את היעד לאינפלציה נמוכה אך חיובית. אחת הסיבות היא, שאם היעד יוגדר סביב ה'אפס', ייתכן כי התוצאה בפועל תגיעה למינוס, כלומר 'דפלציה'. והבעיה היא, שאחת הדרכים המרכזיות למתן דפלציה, היא, כאמור, באמצעות הורדת הריבית. אך מאחר שהיכולת להוריד את הריבית מתחת לאפס מוגבלת, הרי שבעיתות דפלציה, הכלי המרכזי ליציבות מחירים – הריבית – מוגבל.