תמצית

מסמך זה מציג את התחזית המקרו-כלכלית שגיבשה חטיבת המחקר בבנק ישראל במרץ 2014. התחזית הוצגה לוועדה המוניטרית ב-23.3.2014, לקראת קבלת ההחלטה על ריבית בנק ישראל לאפריל 2014. להערכת חטיבת המחקר, התוצר המקומי הגולמי צפוי לצמוח ב-3.1 אחוזים בשנת 2014, וב-3.0 אחוזים ב-2015. בניכוי ההערכות לתרומה של הפקת הגז ממאגר "תמר", צפוי קצב צמיחת התוצר להשתפר מ- 2.5 אחוזים ב-2013 ל-2.8 אחוזים ב-2014 ול-3.0 אחוזים ב-2015, זאת על רקע שיפור בסביבה העולמית ותחזיות להמשך מגמת השיפור בשנים 2014-2015. שיעור האינפלציה בשנה הקרובה (המסתיימת ברביע הראשון של 2015) צפוי להסתכם ב-1.6 אחוזים. בנק ישראל צפוי להותיר את הריבית המוניטרית ברמה של 0.75% – רמתה בעת עריכת התחזית – עד לסוף 2014, ולהתחיל בהעלאתה בתחילת 2015, כך שבעוד שנה (רביע ראשון של 2015) הריבית צפויה לעמוד על 1.0 אחוזים.

התחזית

בכל רביע חטיבת המחקר של בנק ישראל עורכת תחזית מקרו-כלכלית (Staff Forecast) המתבססת על מספר מודלים, על מקורות מידע שונים ועל הערכות שיפוטיות[1]. בגיבוש ההערכה המקרו-כלכלית ממלא תפקיד מרכזי מודל DSGE (Dynamic Stochastic General Equilibrium) שפותח בחטיבת המחקר של הבנק – מודל מבני המבוסס על יסודות מיקרו-כלכליים[2]. המודל מספק מסגרת לניתוח הכוחות המשפיעים על הכלכלה, והוא מאפשר לאגד את המידע מהמקורות השונים לכדי תחזית מקרו-כלכלית למשתנים ריאליים ונומינליים, המתאפיינת בעקביות פנימית ובסיפור כלכלי. נוסף על גיבוש התחזית הבסיסית, מודל ה-DSGE משמש גם לבחינת השפעות של שינויי ריבית על המשק, חלופות אחרות, וניתוח סיכונים.

א. הסביבה העולמית

ההנחות לגבי הסביבה העולמית מתבססות בעיקרן על תחזיות של מוסדות בין-לאומיים (קרן המטבע הבין-לאומית, ה-OECD) ושל בתי השקעות זרים. התחזיות משקפות, גם הרביע, הערכה כי המשק העולמי ימשיך בשנים 2014 ו- 2015 בתהליך התאוששות הדרגתי מן המשבר הכלכלי. ההערכות הנוכחיות ביחס לשיעור הגידול של הצמיחה והסחר במדינות המפותחות ב-2014 עלו מעט בהשוואה להערכותינו בעת עריכת התחזית הקודמת (בדצמבר), ואילו ההערכות ביחס ל- 2015 ירדו מעט – תוצאה של השינויים התקציביים בארה"ב, שצפויים להתבטא במדיניות פיסקלית מרחיבה יותר ב- 2014, ומצמצמת יותר ב- 2015.[3] ב- 19 למרץ הודיעה ועדת השוק הפתוח (FOMC), כי על רקע השיפור (המתון אמנם) בכלכלה האמריקאית, ובפרט בשוק העבודה, היא תמשיך בצמצום קצב רכישות הנכסים שהבנק הפדרלי מבצע במסגרת התכנית להקלה כמותית.[4] לצד ההודעה על צמצום ההקלה הכמותית, ציין ה-FED כי הוא מעריך שגם לאחר הפסקתה המלאה של תכנית רכישת הנכסים, הריבית הקצרה תישאר ברמתה הנמוכה לתקופה ממושכת, כאשר עיתוי וקצב העלאתה ייקבעו בהתאם לקצב התאוששות הכלכלה (כפי שיבוא לידי ביטוי באינדיקטורים כלכליים שונים, לרבות אינדיקטורים משוק העבודה, מהשווקים הפיננסיים, ומנתוני האינפלציה). מרבית חברי הוועדה של ה-FED העריכו שהריבית הקצרה תתחיל לעלות ב-2015.

ההערכות ביחס לשיעורי האינפלציה הצפויים בשנה הקרובה במדינות המפותחות ירדו מעט ביחס לאלה שהיו בעת עריכת התחזית בדצמבר, זאת בעקבות אינפלציה נמוכה מהצפוי (בעיקר בגוש האירו ובבריטניה) ברביע האחרון של 2013. הציפיות לאינפלציה במדינות המפותחות עומד על כ-1.7% בממוצע.

מחיר הנפט (חבית מסוג Brent) עומד ברביע הראשון של השנה על כ-108$, קרוב לרמתו בעת עריכת התחזית הקודמת. מדד המזון בעולם עלה בצורה חדה בחודשים ינואר-מרץ, לאחר מגמת ירידה שאפיינה אותו בשנה האחרונה. עלייה זו מגיעה על רקע מזג אוויר בעייתי באירופה ובארה"ב, וייתכן שקשורה בחלקה למשבר באוקראינה.

לצד ההערכה הכללית בדבר המשך שיפור בכלכלה העולמית, קיימים סיכונים רבים שהתממשותם עלולה לפגוע בצמיחה העולמית. חשש עיקרי נוגע לקצבי הצמיחה של המשקים המתעוררים, הן על רקע גורמים מקומיים שונים והן על רקע יציאת הון משווקים אלה עם עליית התשואות בארה"ב שהחלה עם הציפייה לצמצום ההקלה הכמותית. גם במשקים המפותחים קיימים סיכונים לצמיחה. ה – IMF ציין בסקירתו האחרונה, בינואר, את קצב האינפלציה הנמוך כגורם סיכון לכלכלה האירופאית, כיוון שציפיות לאינפלציה נמוכה פועלות לעליית הריביות הריאליות הצפויות, אשר עלולה לגרום למיתון הפעילות הכלכלית.

ב. הפעילות הריאלית בישראל

צמיחת התוצר ב-2014 צפויה לעמוד על 3.1 אחוזים. בניכוי ההשפעה של הפקת הגז מקידוח "תמר" על מדידת התוצר הצמיחה צפויה לעמוד על 2.8 אחוזים. תחזית זו נמוכה מעט ביחס להערכתנו מדצמבר (3.3 אחוזים), בעקבות פרסום נתוני החשבונאות הלאומית לשנת 2013, שהצביעו על צמיחה נמוכה במחצית השנייה של 2013, יחסית להערכתנו הקודמת. לנתונים אלה השפעת קצה שלילית על שיעורי הצמיחה הצפויים ב- 2014. מנגד, קצב גידולם של היצוא ושל הצריכה הפרטית במחצית השנייה של 2013 היה גבוה ביחס להערכתנו הקודמת. כתוצאה מהשפעת קצה חיובית זו וכן בעקבות הצמיחה המעט מהירה יותר החזויה בעולם, עודכן כלפי מעלה קצב הגידול הצפוי של רכיבים אלה ב-2014. קצב הצמיחה של התוצר בניכוי תרומת הגז צפוי לגדול ב-2014 בהשוואה ל-2013 בהובלת עליית שיעורי הגידול של היצוא ושל ההשקעות, עם השיפור הצפוי בכלכלה העולמית.

ב-2015 התוצר צפוי לצמוח ב-3.0 אחוזים. השיפור בצמיחה ב-2015 בהשוואה ל-2014 (בניכוי התרומה של הפקת הגז) מובל ע"י היצוא, שקצב גידולו צפוי לגדול עם השיפור בקצב הגידול של הסחר העולמי. עם זאת, לעלייה של סביבת הריביות בעולם (ועמה במשק המקומי) צפויה להיות השפעה ממתנת על קצבי הגידול של הצריכה הפרטית וההשקעות.

ג. האינפלציה והריבית

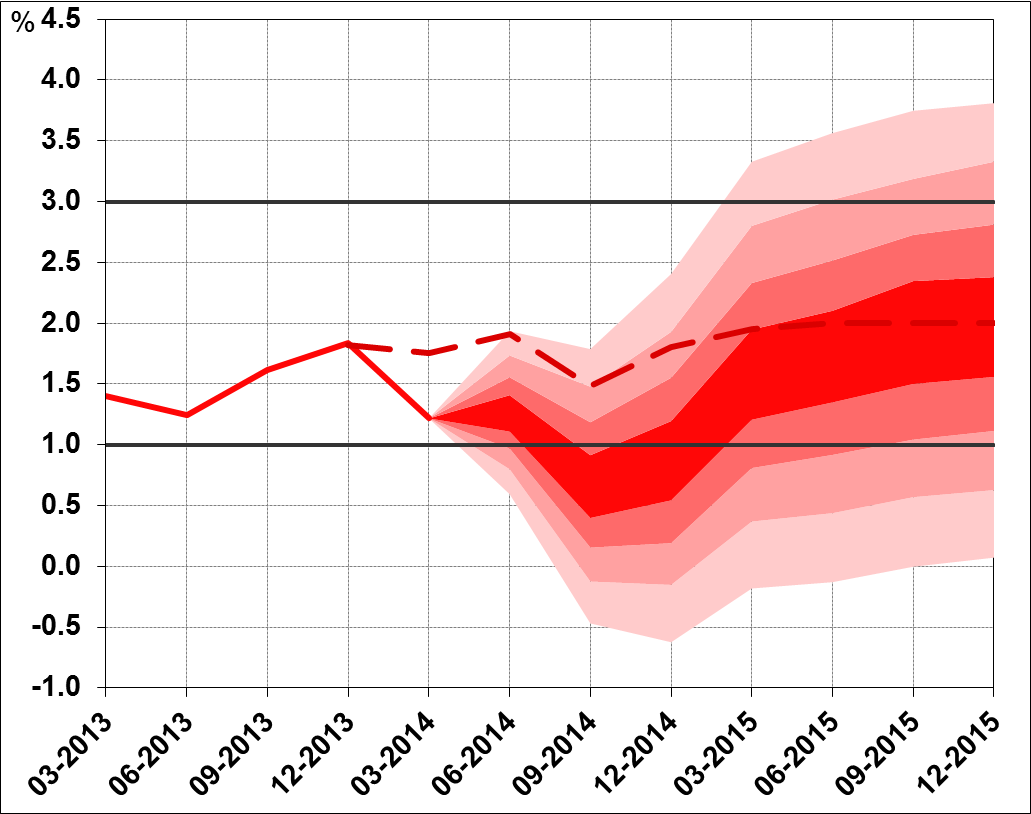

להערכתנו, שיעור האינפלציה במהלך ארבעת הרביעים המסתיימים ברביע הראשון של 2015 יהיה 1.6 אחוזים, מעט נמוך ממרכז תחום יעד האינפלציה (1 עד 3 אחוזים). בהסתכלות על ארבעת הרביעים האחרונים, האינפלציה צפויה להימצא במחצית השנייה של 2014 מעט מתחת לגבול התחתון של יעד האינפלציה (איור 1).

מרבית הגורמים הרלוונטיים צפויים להיות ממתנים או ניטרליים ביחס לאינפלציה. ראשית, אין סימנים ללחצים אינפלציוניים מכיוון הביקושים המקומיים (דרך עלויות גורמי הייצור), ולאור הצמיחה המתונה נראה שמצב זה יימשך גם בשנה הקרובה. שנית, בהמשך למגמה שהסתמנה השנה, רכיב הדיור במדד (שכר הדירה), שבשנים האחרונות היווה גורם אינפלציוני, צפוי להיות ניטרלי מבחינת השפעתו על האינפלציה גם בשנה הקרובה, מפאת התמדתן של רמת התחלות בניה גבוהה ורמת גמר בניה גבוהה הממשיכות להגדיל את היצע הדירות. שלישית, השקל יוסף במהלך 2013 בצורה ניכרת, וייתכן שחלק מסוים מהשפעתו טרם הגיע לידי מיצוי.[5] רביעית, היעדר לחצים אינפלציוניים בעולם על רקע עודפי כושר ייצור תורם גם הוא לריסון האינפלציה. כנגד גורמים אלו, גורם שעשוי לפעול לעליית האינפלציה הנו העלייה החדה במחירי המזון בעולם שאירעה בחודשים ינואר-מרץ. בהנחה שעליית מחירי המזון היא זמנית בלבד, לא צפויה לכך השפעה רבה. אולם אם אלה יתמידו ברמתם הנוכחית, תיתכן לכך השפעה אינפלציונית בהמשך השנה.

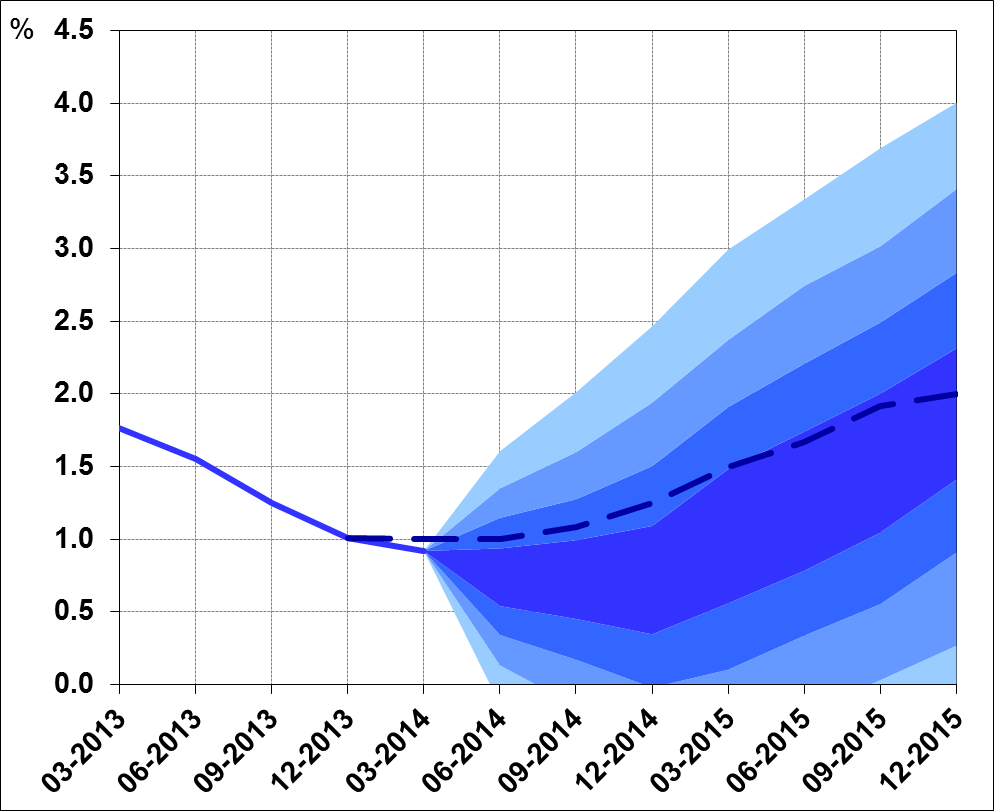

ריבית בנק ישראל צפויה להישאר ברמתה הנוכחית במהלך 2014. הריבית צפויה להתחיל לעלות ברביע הראשון של 2015 ולעמוד על 2.0% בסופה. עלייה זו של הריבית צפויה על רקע שיפור בתנאים הגלובליים שילוו בעלייה של סביבת הריביות בעולם. הריביות הארוכות בעולם צפויות אמנם לעלות במהלך 2014, בתמיכת צמצום ההקלה הכמותית בארה"ב, אולם אנו מעריכים, כי על רקע שבריריותה של ההתאוששות הכלכלית בעולם, תשוב ריבית בנק ישראל לעלות רק ב- 2015, יחד עם התבססותה הצפויה של ההתאוששות העולמית, ובתמיכת עליית ריביות הבנקים המרכזיים בעולם.

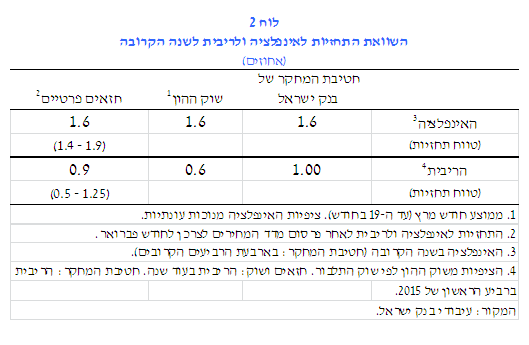

מלוח 2 עולה כי ביחס לשנה הקרובה, תחזית האינפלציה של חטיבת המחקר בבנק ישראל דומה להערכות של החזאים המקצועיים ולציפיות הנגזרות משוק ההון. ביחס לריבית הצפויה בעוד שנה, הציפיות הנגזרות משוק ההון נמוכות מההערכה הממוצעת של החזאים ומהערכת חטיבת המחקר של בנק ישראל.

ד. מאזן הסיכונים בתחזית

מגוון גורמים מקומיים ועולמיים עשויים להביא להתפתחות שונה מזו שבתחזית הבסיסית. בעולם, ההערכות של הגופים הבינלאומיים המרכזיים הן שהסיכונים לתחזיות הצמיחה עדיין נוטים כלפי מטה. סיכון מרכזי הוא התפתחות מאכזבת של הפעילות הריאלית במדינות שונות בעולם, כך שהשיפור יכול להיות איטי יותר מהצפוי בתחזית הבסיסית. במיוחד יש חשש ביחס להתאוששות במשקים מתעוררים מרכזיים ובאירופה. במישור המקומי, נציין את אי-הוודאות ביחס להשפעה של הצמצום המתוכנן של ההקלה הכמותית בארה"ב, בפרט על תנועות ההון ודרכן על שער החליפין של השקל, ואת אי הוודאות הגיאו-פוליטית באזורנו.

איורים 1 ו-2 מציגים מניפות סביב התחזיות לאינפלציה ולריבית (הקו המקווקו מציין את התחזית הבסיסית מדצמבר). מוטת המניפות נגזרת מההתפלגויות הנאמדות של הזעזועים במודל ה-DSGE של החטיבה.

הערות:

מרכז המניפה מבוסס על הערכת חטיבת המחקר בבנק ישראל. רוחב המניפה מבוסס על מודל ה-DSGE המורחב של חטיבת המחקר. מלוא מוטת המניפה מכסה 66 אחוזים מהתפלגות האינפלציה הצפויה.

הקו השבור הוא תחזית חטיבת המחקר מהרביע הקודם (דצמבר 2013).

המקור: עיבודי חטיבת המחקר של בנק ישראל.

הערות:

מרכז המניפה מבוסס על הערכת חטיבת המחקר בבנק ישראל. רוחב המניפה מבוסס על מודל ה-DSGE המורחב של חטיבת המחקר. מלוא מוטת המניפה מכסה 66 אחוזים מהתפלגות הריבית הצפויה.

הקו השבור הוא תחזית חטיבת המחקר מהרביע הקודם (דצמבר 2013).

המקור: עיבודי חטיבת המחקר של בנק ישראל.

[1] הסבר על התחזיות המקרו-כלכליות של חטיבת המחקר, כמו גם סקירה של המודלים העומדים מאחוריהן, מופיעים בדוח האינפלציה 31 לרביע השני של 2010, סעיף 3-ג'.

[2] נייר עבודה על המודל זמין באתר האינטרנט של בנק ישראל. כותרתו:

MOISE: A DSGE Model for the Israeli Economy, Discussion Paper No. 2012.06.

[3] עפ"י התחזית האחרונה של ה- IMF, מינואר 2014, צפוי הסחר העולמי לצמוח ב- 4.5% ו – 5.2% בשנים 2014 ו- 2015, בהתאמה. צמיחת התוצר במדינות המפותחות צפויה לעמוד על 2.2% ו- 2.3% בשנים 2014 ו- 2015, בהתאמה.

[4] לרמה של 55 מיליארדי דולרים בחודש במקום 65 מיליארדי דולרים.

[5] השקל יוסף במחצית הראשונה של 2013 והיה יציב יחסית במחצית השנייה של השנה. במהלך השנה כולה (רביע מול רביע) שער החליפין האפקטיבי יוסף בכ- 8%.