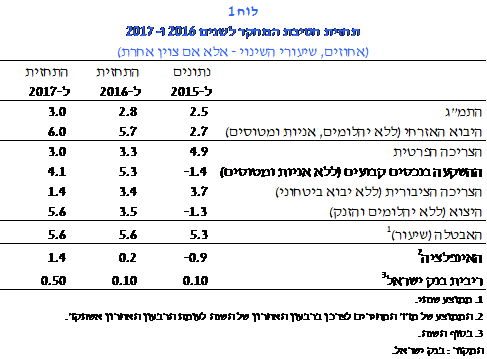

תמצית

מסמך זה מציג את התחזית המקרו-כלכלית שחטיבת המחקר בבנק ישראל גיבשה במארס 2016. התחזית הוצגה לוועדה המוניטרית ב-27.03.2016, לקראת קבלת ההחלטה על הריבית המוניטרית לאפריל 2016. להערכת חטיבת המחקר, בשנים 2016 ו-2017 צפוי התוצר המקומי הגולמי לצמוח ב-2.8% וב-3.0%, בהתאמה. האינפלציה בשנה הקרובה (המסתיימת ברבעון הראשון של 2017) צפויה להסתכם ב-0.8%. בשנת 2017 האינפלציה צפויה לעמוד על 1.4%. הריבית המוניטרית צפויה להישאר ברמתה הנוכחית, 0.1%, עד הרבעון הראשון של 2017 ולעלות בהדרגה מהרבעון השני של 2017.

התחזית

חטיבת המחקר של בנק ישראל עורכת בכל רבעון תחזית מקרו-כלכלית (Staff Forecast), וזו מתבססת על כמה מודלים, על מקורות מידע שונים ועל הערכות שיפוטיות[1]. בתהליך זה יש תפקיד מרכזי למודל ה-DSGE (Dynamic Stochastic General Equilibrium) שפותח בחטיבת המחקר של הבנק – מודל מבני שמבוסס על יסודות מיקרו-כלכליים[2]. המודל מספק מסגרת לניתוח הכוחות המשפיעים על הכלכלה, והוא מאפשר לגבש את המידע מהמקורות השונים לכדי תחזית מקרו-כלכלית למשתנים ריאליים ונומינליים, המתאפיינת בעקביות פנימית ובסיפור כלכלי.

א. הסביבה העולמית

הערכותינו לגבי ההתפתחויות הצפויות בשנתיים הקרובות בכלכלה הגלובלית מתבססות בעיקרן על תחזיות של מוסדות בין-לאומיים (קרן המטבע הבין-לאומית וה-OECD) ושל בתי השקעות זרים. הערכות אלה מצביעות על המשך החולשה בפעילות העולמית ועל אי-ודאות גבוהה לגבי המצב הריאלי בעולם. בפירוט, התחזיות לגבי קצב הצמיחה של היבוא למדינות ה-OECD בשנת 2017 הופחתו ל-4.2% (בהשוואה ל-4.7% בתחזית הקודמת, מדצמבר) והתחזית ל-2016 נותרה ללא שינוי (3.8%), ולכן יחסית לשנת 2016 צפויה עלייה מתונה בלבד בקצב זה. גם התחזיות לצמיחה העולמית עודכנו מעט כלפי מטה, ל-1.9% ו-2% ב-2016 וב-2017, בהתאמה. במיוחד צפוי המשך חולשה בגוש האירו. כך למשל, הדוח שהבנק המרכזי האירופי פרסם במארס צופה לגוש האירו קצב צמיחה נמוך ב-2016 וב-2017 (1.4% ו-1.7%, בהתאמה).

מחיר הנפט מסוג "ברנט" ירד בחודשיים הראשונים של השנה לרמות נמוכות מאוד, עד לשפל של כ-28 דולר לחבית, אולם במארס החל מחירו לעלות והגיע לכ-40 דולר – דומה למחיר בדצמבר, החודש שבו נערכה התחזית הרבעונית הקודמת. המחיר הממוצע ברבעון הראשון של 2016 עדיין נמוך משמעותית מהמחיר ברבעונים שקדמו לו. מחירי הסחורות (ללא אנרגיה) החלו לעלות מפברואר, לאחר שמנובמבר 2015 הם התאפיינו ביציבות יחסית ולאחר שלפני כן הם התאפיינו במגמת ירידה ארוכה.

הבנק המרכזי האמריקאי (ה-Fed) לא שינה במארס את הריבית. לפי ההערכות הנגזרות מהחוזים העתידיים בשוקי ההון בעולם, ה-Fed יעלה את הריבית פעם אחת ב-2016 ופעם נוספת ב-2017; הערכות אלה מתונות מההערכות ששררו לפני רבעון, והדבר משקף אופטימיות זהירה לגבי המצב הריאלי בארה"ב. לעומת זאת, שוק ההון אינו צופה כל העלאת ריבית בגוש האירו וביפן.

ב. הפעילות הריאלית בישראל

התוצר ב-2016 צפוי לצמוח ב-2.8%. קצב זה דומה לקצב בשנתיים האחרונות. יחסית לתחזית הקודמת, מדצמבר, התחזית נותרה ללא שינוי. אמנם התחזית לצריכה הפרטית וליצוא עודכנה כלפי מטה, אך התחזית לקצב הצמיחה של הצריכה הציבורית עודכנה כלפי מעלה.

התוצר ב-2017 צפוי לצמוח ב-3.0%, נמוך ב-0.1 נקודת אחוז בהשוואה לתחזית מדצמבר, בעיקר עקב הפחתת התחזיות לגבי היבוא למדינות ה-OECD. קצב הצמיחה ב-2017 צפוי לעלות יחסית לקצב ב-2016 בעיקר עקב שיפור ביצוא (ללא יהלומים וחברות הזנק). לעומת זאת, קצבי הגידול של הצריכה הציבורית וההשקעות (בניכוי השקעות חריגות שמקורן ביבוא בלבד) צפויים להיות מתונים ולפעול להתמתנות הצמיחה ב-2017.

בהשוואה לתחזית מדצמבר, עדכנו כלפי מעלה את התחזית לקצב הצמיחה של הצריכה הציבורית ל-2016– לאור נתוני הביצוע של התקציב בסוף 2015 ובחודשיים הראשונים של 2016. התחזית לקצב הצמיחה של הצריכה הציבורית ב-2017 נותרה ללא שינוי והיא עומדת על שיעור מתון יחסית, 1.4%; זאת בהנחה שההוצאה הציבורית באותה שנה תגדל בהתאם לכלל ההוצאה הפיסקלי.

ההשקעה ב-2016 וב-2017 צפויה לגדול בקצב מהיר, בעיקר הודות להשקעה של חברה גדולה. מכיוון שהשקעה זו תיזקף ברובה ליבוא מכונות וציוד, גם היבוא צפוי לצמוח בקצב משמעותי בשנתיים הבאות.

אנו מעריכים כי היצוא יתאושש בשנת 2016 – בעקבות תיקון מסוים לחולשתו ב-2015, חולשה שנבעה בחלקה מגורמים זמניים (כגון השביתה בכי"ל). היצוא צפוי להמשיך ולהתחזק גם ב-2017 – עקב גידול בקצב הצמיחה של היבוא למדינות ה-OECD.

לעומת זאת אנו מעריכים כי קצב הצמיחה של הצריכה הפרטית יתמתן ב-2016 וב-2017 יחסית לקצב בשנתיים האחרונות. עם הסיבות לכך ניתן למנות השפעה שלילית של המצב הביטחוני ב-2016[1] ומיצוי מסוים של השפעת הריבית הנמוכה, על רקע רמת צריכה גבוהה והתייצבות של שיעור האבטלה לאחר תקופה ארוכה של ירידות. קצב הצמיחה של הצריכה הפרטית עדיין צפוי לעלות על קצב הצמיחה של התוצר.

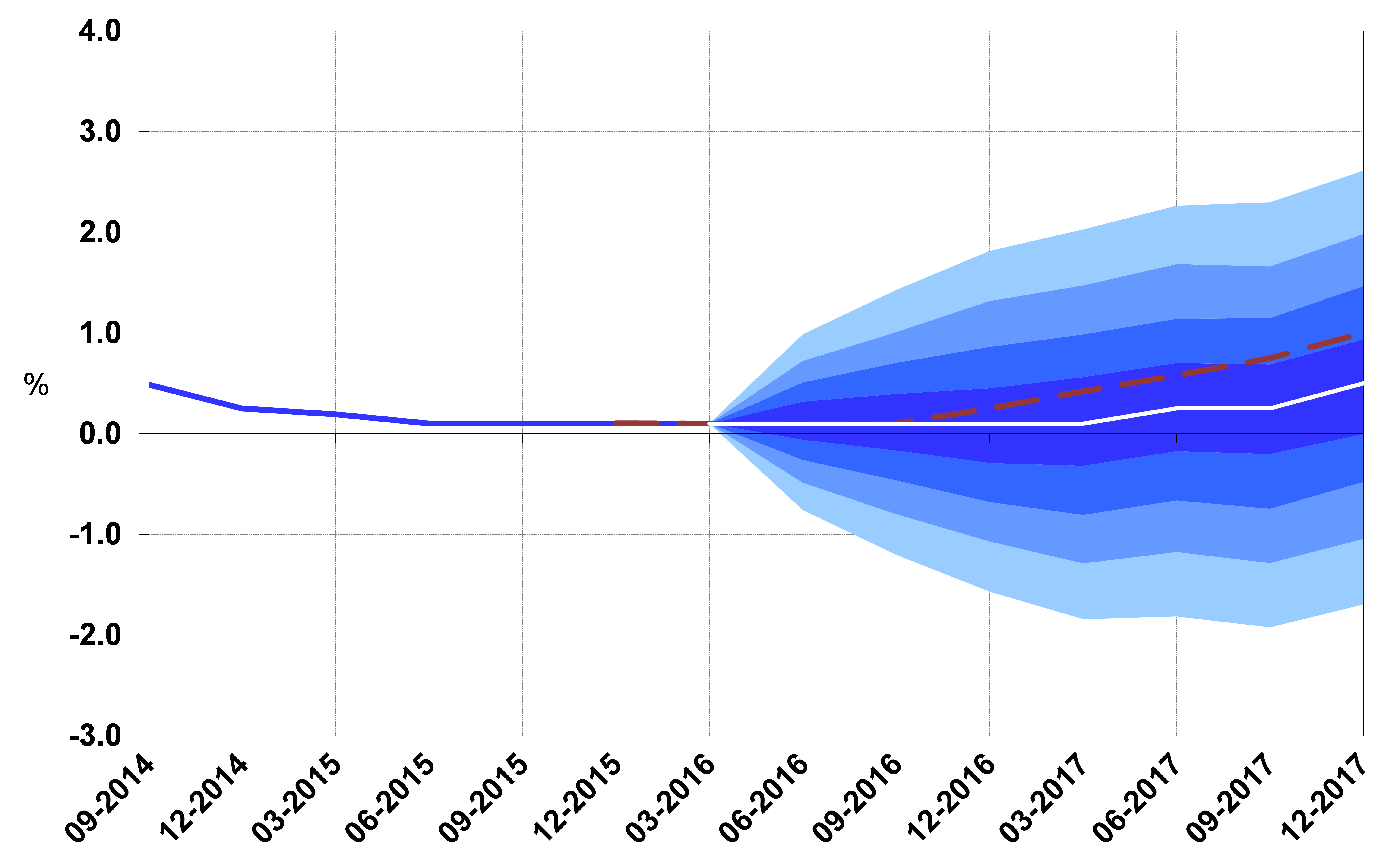

ג. האינפלציה והריבית

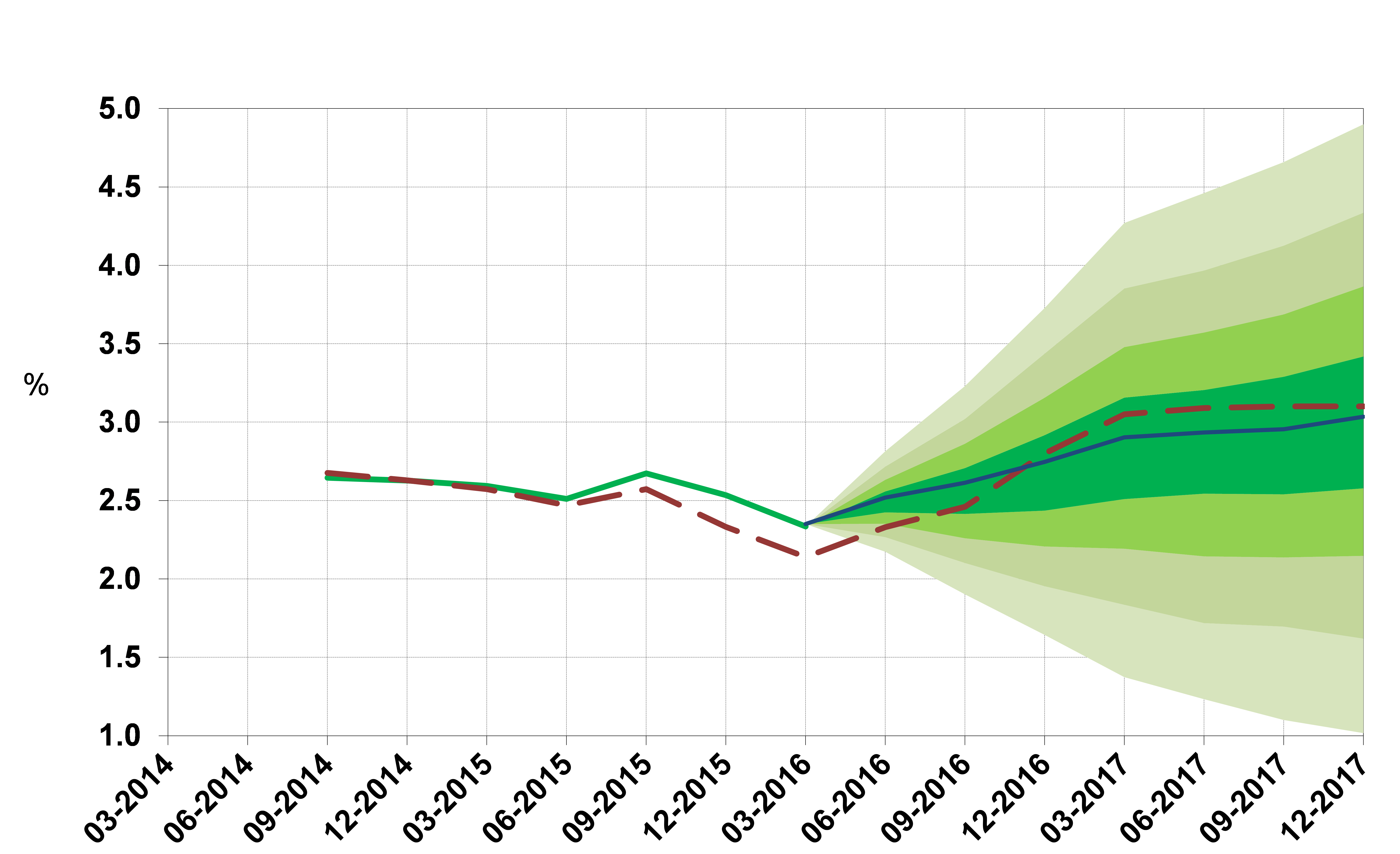

האינפלציה בארבעת הרבעונים המסתיימים ברבעון הראשון של 2017 צפויה להסתכם ב-0.8%. אנו מעריכים כי במחצית הראשונה של 2016 תשרור אינפלציה נמוכה, בהשפעתן של ירידות המחירים בעולם (במיוחד מחירי האנרגיה) ובשל הוזלות מחירים חד-פעמיות[2]. במחצית השנייה של השנה עדיין תשרור אינפלציה נמוכה, בעיקר בשל מחירי יבוא נמוכים ובשל ההשפעה הממתנת של האינפלציה במחצית הראשונה של השנה. ברבעונים הבאים האינפלציה תעלה בהדרגה, עקב דעיכה של השפעתה הממתנת של הירידה שנרשמה לאחרונה במחירי האנרגיה, עלייה הדרגתית של האינפלציה בעולם, חוסן בשוק העבודה, ושיפור מסוים בפעילות הריאלית. העלאתו של שכר המינימום והסכמי השכר במגזר הציבורי צפויים לפעול גם הם לעליית השכר והמחירים. בשנת 2017 האינפלציה צפויה לעמוד על 1.4%, בתחום היעד. כפי שניתן לראות באיור 1, לנוכח ההתפתחויות שסקרנו לעיל, תוואי האינפלציה הצפוי לשנתיים הקרובות נמוך מהתוואי שהוצג בתחזית מדצמבר.

להערכת חטיבת המחקר, ריבית בנק ישראל צפויה לעמוד על 0.1% במהלך השנה הקרובה ולעלות בהדרגה החל מהרבעון השני של 2017. להערכתנו, תוואי זה משקף איזון בין הצורך להביא את האינפלציה ליעדה ולתמוך בפעילות לבין הצורך לשמור על יציבות פיננסית, למשל לנוכח הסיכונים בשוק הדיור. תוואי זה מתחשב גם בריביות הצפויות בארה"ב ובמשקים נוספים. לפי התחזית, בסוף 2017 הריבית בישראל תעמוד על 0.5% – נמוכה מאשר בארה"ב אולם גבוהה מאשר באירופה (ההערכות לגבי הריביות בעולם נגזרות מהחוזים העתידיים על הריבית בשווקי ההון).

על פי התחזית, הריבית בישראל צפויה להתחיל לעלות ברבעון השני של 2017, לעומת התחזית מדצמבר בה ההערכה הייתה שהריבית תתחיל לעלות ברבעון האחרון של 2016. זאת עקב ירידה בסביבת האינפלציה וכן משום שהעלאות הריבית הצפויות בעולם מתונות יחסית להעלאות שנחזו בדצמבר.

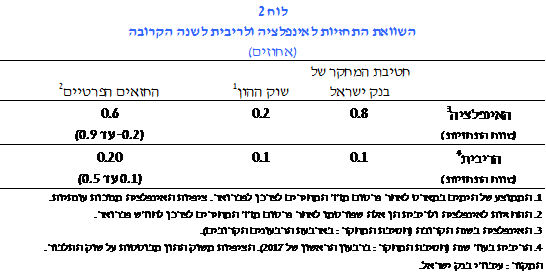

לוח 2 משווה את התחזיות של חטיבת המחקר לתחזיות של החזאים המקצועיים ולציפיות הנגזרות משוק ההון. מהלוח עולה כי התחזית שחטיבת המחקר גיבשה לגבי האינפלציה בשנה הקרובה דומה לממוצע התחזיות של החזאים המקצועיים (ונמצאת בתוך טווח התחזיות שלהם), וגבוהה מהציפיות הנגזרות משוק ההון. התחזית של חטיבת המחקר לריבית בעוד שנה דומה לתחזיות החזאים ולציפיות הנגזרות משוק ההון.

ד. מאזן הסיכונים בתחזית

התחזית שהוצגה מותנית בהנחות ביחס להתפתחויות בסביבה העולמית ובתנאי הרקע המקומיים. התפתחויות שונות עשויות להביא לכך שהכלכלה בישראל תתפתח באופן שונה מהתחזית המוצגת בלוח 1. כמה גורמים לאי-ודאות בולטים במיוחד בעת הזו. ראשית, המצב הריאלי בעולם, במיוחד בארה"ב ובסין. לאחרונה אנו עדים לשינויים משמעותיים ותדירים בתוואי הצפוי של ריבית ה-Fed, והדבר מבטא בין היתר אי-ודאות גבוהה לגבי המצב הריאלי שם. גם מחירי הנפט מתאפיינים באי-ודאות גבוהה. מחיר הנפט ירד בחודשיים הראשונים של השנה אולם במארס הוא עלה לרמתו בדצמבר. בשלב זה קשה לומר אם עלייה זו משקפת תפנית במגמה או אירוע זמני. גורם נוסף לאי-ודאות נעוץ בהתפתחות שער החליפין האפקטיבי. התפתחותו עשויה להיות מושפעת משינויים בלתי צפויים בישראל, למשל שינויים במצב הביטחוני, משינויים בפעילות הריאלית, וכן מהתפתחויות שונות בעולם. מקורות נוספים לאי-הוודאות נעוצים במצבו של שוק הדיור בישראל: מחירי הדירות ממשיכים לעלות ואין זה ברור מתי – ובאיזו עצמה – ישפיעו עליהם הצעדים שהממשלה נוקטת. נציין כי שינויים במחירי הדירות משפיעים בין היתר על שכר הדירה, סעיף בעל משקל גבוה במדד המחירים לצרכן.

איורים 1—3 מציגים מניפות סביב התחזיות לאינפלציה, לריבית ולצמיחת התוצר (הקו המרוסק מציין את התחזית מדצמבר). מוטת המניפות נגזרת מההתפלגויות הנאמדות של הזעזועים במודל ה-DSGE של חטיבת המחקר.

איור 1

האינפלציה בפועל ומניפה לאינפלציה הצפויה

(שיעור העלייה המצטברת במחירים בארבעת הרבעונים האחרונים)

איור 2

ריבית בנק ישראל בפועל ומניפה לריבית הצפויה

הערות:

מרכז המניפה (הקו הלבן) מבוסס על הערכת חטיבת המחקר בבנק ישראל. רוחב המניפה מבוסס על מודל ה-DSGE המורחב של חטיבת המחקר. מלוא מוטת המניפה מכסה 66% מההתפלגות הצפויה. הקו המרוסק מייצג את תחזית חטיבת המחקר מהרבעון הקודם (דצמבר 2015).

המקור: עיבודי חטיבת המחקר של בנק ישראל.

איור 3

שיעור הצמיחה בפועל בארבעת הרבעונים האחרונים ומניפה לשיעור הצמיחה הצפוי

הערות:

שיעור הצמיחה השנתי: התוצר בארבעת הרבעונים האחרונים לעומת התוצר בארבעת הרבעונים הקודמים להם.

מרכז המניפה (הקו הכחול) מבוסס על הערכת חטיבת המחקר בבנק ישראל. רוחב המניפה מבוסס על מודל ה-DSGE המורחב של חטיבת המחקר. מלוא מוטת המניפה מכסה 66% מההתפלגות הצפויה. הקו המרוסק מייצג את תחזית חטיבת המחקר מהרבעון הקודם (דצמבר 2015).

המקור: עיבודי חטיבת המחקר של בנק ישראל.

[1] הסבר על התחזיות המקרו-כלכליות של חטיבת המחקר, כמו גם סקירה של המודלים שהן מושתתות עליהם, מופיעים בדוח האינפלציה לרבעון השני של 2010, סעיף 3-ג'.

[2] נייר העבודה על המודל זמין באתר האינטרנט של בנק ישראל. ראו:

"MOISE: A DSGE Model for the Israeli Economy", Discussion Paper No. 2012.06.

[3] תימוכין לכך אנו מוצאים למשל ברבעון הרביעי של 2015: ברבעון זה הצריכה השוטפת עלתה במתינות בלבד, לאחר שלפני כן היא עלתה במידה רבה.

[4] בכלל זה הוזלה של מחירי התחבורה הציבורית והמים, צעד שמשרד האוצר הודיע עליו ב-27 בדצמבר, והוזלת התעריפים של ביטוח החובה לרכב.