· כתוצאה מעליית מחירי הדירות בשנים האחרונות, הציבור הגדיל משמעותית את היקף המשכנתאות שנטל, את גודל המשכנתא הממוצע ואת משך המשכנתא הממוצע.

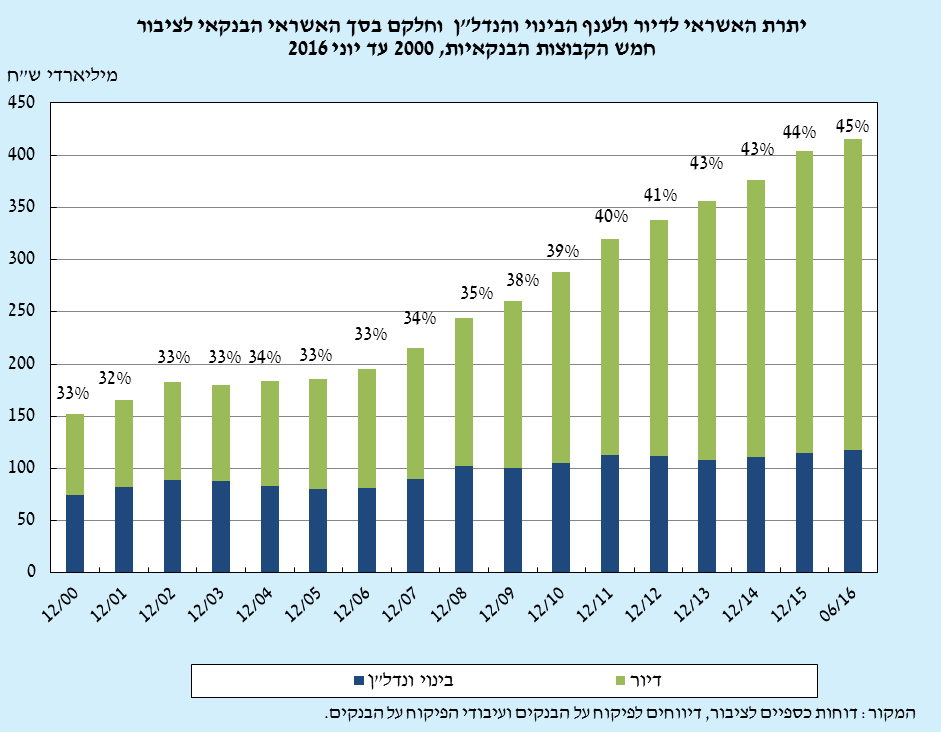

· מערכת הבנקאות בישראל הגדילה את החשיפה לענף הדיור והבניה מכ-35% לכ-45% מהנכסים מ- 2008 ועד היום.

· הפיקוח על הבנקים בבנק ישראל פעל בשנים האחרונות להטלת מגבלות שיצמצמו את הסיכון במשכנתאות – הסיכון של הלווים ושל הבנקים, ובכך יצמצמו את ההשלכות של סביבת הריבית העולמית והמקומית הנמוכה על שוק האשראי לדיור.

· הריבית אותה משלמים נוטלי המשכנתאות מושפעת מעלות גיוס המקורות של הבנקים, מהסיכון הגלום בהלוואה וממידת התחרות בשוק המשכנתאות.

· למרות ירידתה של ריבית בנק ישראל לשפל במרץ 2015 עלות המקורות של הבנקים בשוק ההון עלתה מאז בכ-60 נקודות בסיס.

· כתוצאה מעליית הסיכונים בשוק האשראי לדיור, ומדיניות הפיקוח על הבנקים שפעלה לאחרונה להפנמת סיכונים אלו על ידי הבנקים, וכן לנוכח הדרישות להלימות ההון שנועדו לשמור על יציבות המערכת הבנקאית בכללותה - נרשמה עליה נוספת בריבית על המשכנתאות.

· שוק המשכנתאות מתאפיין בתחרות גבוהה, המתבטאת במרווחי ריבית נמוכים של כ- 1.6% על המשכנתאות.

· בראיה ארוכת טווח, הריבית על המשכנתאות נמוכה מזו ששררה במשק בשנים האחרונות, גם לאחר עלייתה.

מראשית 2008 עלו מחירי הדירות בישראל בשיעור ריאלי הגבוה מ-80%. עליית מחירי הדירות לוותה בגידול במספר העסקאות בדירות ובגידול במשכנתאות שהציבור נוטל, בפרט על רקע הריביות והתשואות הנמוכות במשק. התפתחויות אלה חשפו את הלווים והבנקים ועדיין חושפות אותם, לסיכון של פגיעה כתוצאה משינויים שיכולים להתרחש בסביבה הכלכלית: בהכנסת הלווים וברמת האבטלה, במחירי הדירות, בריביות ועוד. שינויים אלו עלולים, בין היתר, להוביל לקשיים של הלווים בפירעון השוטף של המשכנתאות (ראו דוחות הפיקוח על הבנקים ודוחות יציבות פיננסית של בנק ישראל בשנים האחרונות).

על רקע עליית הסיכונים בתחום הדיור והמשכנתאות הפיקוח על הבנקים נקט בשנים האחרונות בשורה של צעדים בתחום האשראי לדיור: הפיקוח הגביל את שיעור ההחזר החודשי למשכנתא מההכנסה של הלקוח, הגביל את שיעור המימון להלוואת משכנתא משווי הנכס, דרש מהבנקים להגדיל את כריות ההון וההפרשה כנגד הסיכונים שבמשכנתאות, ועוד. צעדים אלה נועדו לצמצם את חשיפתם של הלווים ושל הבנקים לסיכונים הגלומים בהתפתחויות בשוק הדיור ולצמצם את הסיכון לתרחיש של קשיים ביכולתם של הלווים לעמוד בהחזרי התשלום, כמו גם לחזק את יכולת הבנקים לספוג הפסדים עם התממשות הסיכון. הצעדים של הפיקוח יקרו, מנקודת הראות של הבנקים, את העמדת המשכנתאות, וכוונו להביא לתמחור הולם יותר של הסיכונים על ידי הבנקים. תמחור זה בא לידי ביטוי בחודשים האחרונים בריביות על המשכנתאות. העובדה שהצעדים הפיקוחיים ניכרו בריביות בפרט בשנה האחרונה נובעת הן מהסיבה שחלק מהצעדים היו בעלי השפעה הדרגתית ומתמשכת (כגון דרישת ההון הנוסף כנגד המשכנתאות שפורסמה בספטמבר 2014, שהבנקים נדרשו לעמוד בה בהדרגה עד ינואר 2017), וכן מכיוון שתיק המשכנתאות כולל הלוואות "ותיקות" שלא הושפעו בחלקן מהדרישות הרגולטוריות, ולכן הפנמת השינוי בדרישות הפיקוח על הסיכון והריביות ארכה זמן ארוך יותר.

הועדה המוניטרית קובעת את ריבית בנק ישראל תוך שהיא לוקחת בחשבון מכלול רחב של גורמים להשגת יעד האינפלציה, עידוד התעסוקה והצמיחה ושמירה על היציבות הפיננסית. הריבית מושפעת במידה רבה גם מההתפתחויות בסביבה העולמית. בחודש מרץ 2015 הפחית בנק ישראל את הריבית המוניטרית לרמה של 0.1%, והיא נותרה מאז ללא שינוי.

הריבית על אשראי בכלל ועל משכנתאות בפרט מושפעת מעלות גיוס המקורות של הבנקים, מהסיכון הגלום בהלוואה וממידת התחרות בשוק המשכנתאות. ריבית בנק ישראל משפיעה על עלות גיוס המקורות בשוק ההון אך חשוב לזכור שריבית בנק ישראל אינה מגלמת סיכוני אשראי והינה ריבית לטווח קצר מאד, בעוד שריביות השוק הרלבנטיות לאשראי לדיור הינן ריביות לטווח ארוך המגלמות סיכוני אשראי וכן ציפיות לשינוי בריבית העתידית. על כן, למרות ירידתה של ריבית בנק ישראל לרמה של 0.1% הריביות בשוק ההון בכלל, ועלות גיוס האג"ח של הבנקים בפרט עלו באופן ניכר. כך למשל, התשואה על אג"ח צמוד של בנקים בשוק ההון עלתה בכ-60 נקודות בסיס ממרץ 2015. עלייה זו הנה אחד הגורמים לעליה בריבית על המשכנתאות.

במקביל, הסיכונים בשוק האשראי לדיור הוסיפו לעלות (ראו דוחות יציבות פיננסית של בנק ישראל בשנים האחרונות): עליית מחירי הדירות נמשכה, האשראי לדיור התרחב וחלקו בתיק האשראי עלה, גודל המשכנתא הממוצעת עלה ומשך התקופה לפירעון התארך.

בפירוט: מחירי הדירות המשיכו להאמיר בקצב של כ-8%; היקפם של ביצועי ההלוואות למטרת מגורים הוסיף להיות גבוה, והוא מגיע בממוצע לכ-5.1 מיליארדי ש"ח בחודש (איור 2); תיק האשראי הבנקאי לדיור המשיך להתרחב – יתרתו הסתכמה בכ-300 מיליארדי ש"ח, וביחד עם תיק האשראי לבינוי והנדל"ן הם הגיעו לשיעור של 45% מתיק האשראי הבנקאי (איור 3); בחודשים האחרונים נרשמה עלייה במשך התקופה הממוצעת לפירעון בכל מגזרי הריבית וההצמדה (איור 4, לוח 1), וניכרת עלייה בגובה ההלוואה הממוצעת למטרת מגורים (איור 5). לצד כל אלה חלה מסוף 2014 עלייה מואצת גם באשראי לדיור שמעמידים גופים מוסדיים, בעיקר בשותפות עם הבנקים, אף כי היקף אשראי זה עדיין נמוך. התפתחות זו מגדילה את היכולת להרחיב את האשראי לדיור ואת הקישוריות במערכת הפיננסית. הפנמת העלייה בסיכונים אלו על ידי הבנקים, בהכוונת הפיקוח על הבנקים, פעלה להעלות את הריבית על האשראי לדיור.

בנוסף, הבנקים נמצאים לקראת סופו של תהליך בו הם פועלים כדי להגיע ליעדי הלימות הון שדרש הפיקוח על הבנקים, ביניהם גם דרישות הון ייעודיות לתחום המשכנתאות, אלו משפיעים על יכולתם של הבנקים להגדיל אשראי, ולכן גם על עליית המחיר שלו.

הניתוח שהוצג במסמך זה מצביע על כך שלעליית ריבית המשכנתאות סיבות רבות. חלקה מוסבר בעלייה במחיר המקורות של הבנקים וחלקה מוסבר על ידי תמחור הולם יותר של עליית הסיכונים הגלומה באשראי לדיור. מכיוון שלא השתנו המאפיינים המבניים של שוק המשכנתאות, שמשפיעים על מידת התחרות הגבוהה במגזר זה - אשראי מגובה בבטוחה, התנהגות צרכנית נבונה ופעילותם של שלושה שחקנים גדולים, סביר להניח שעלית הריביות בשוק המשכנתאות אינה משקפת ירידה בתחרות במגזר זה.

לאורך זמן, ייתכן שעליית הריבית תתרום למיתון הביקושים בשוק הדיור, ובמקביל למאמצים שעושה הממשלה להגדיל את ההיצע, גם לעצירת עליית המחירים ואף לירידתם.

איור 1

איור 2

איור 3

איור 4

איור 5

איור 6

לוח 1