למחקר

· כמחצית ממכירותיהן של החברות הציבוריות הלא-פיננסיות הגדולות בישראל הופנתה בשנים האחרונות לשווקים זרים.

· מדד המניות העולמי משפיע על מחירי המניות של החברות הציבוריות במדד ת"א 100. ההשפעה על מניית חברה שכל מכירותיה מופנות ליצוא גבוהה ב-40% מההשפעה על חברה שמוכרת רק לשוק המקומי.

· כאשר מוסיפים לחשיפה המנייתית הישירה לחו"ל את החשיפה העקיפה, הדבר מגדיל בכ-40% את סך החשיפה המנייתית לחו"ל בתיק הנכסים הפיננסיים של הציבור בישראל ובכ-15% את החשיפה בתיקי המוסדיים.

משקיעים בשוק ההון יכולים להשיג חשיפה בין-לאומית בין השאר באמצעות השקעה בחברות בעלות חשיפה לחו"ל שנסחרות בשוק המקומי. שניר אפק ונדב שטינברג, חוקרים מחטיבת המחקר בבנק ישראל, בחנו את החשיפה הבין-לאומית של החברות הנסחרות בבורסה לניירות ערך בתל אביב, ואת השפעתה על סך החשיפה של הציבור ושל המשקיעים המוסדיים לשוקי ההון העולמיים.

התיאוריה המימונית גורסת כי במידה ששוקי ההון בעולם אינם שלובים לחלוטין זה בזה, ובפרט בהינתן חסמים על זרמי ההשקעות הפיננסיות, פירמה יכולה לספק למשקיעים בה ערך מוסף באמצעות פיזור בין-לאומי. לפי תפיסה זו, השקעה בחברות רב-לאומיות משמשת למשקיעים תחליף להשקעה בשווקים בין-לאומיים – שווקים שאינם מושלמים עקב מגבלות שונות על השקעה ועקב העלויות הישירות והעקיפות הכרוכות בהשקעה בהם. מנקודת המבט של החברות המפנות את עיקר מכירותיהן למדינות זרות, העובדה שהן בוחרות להיסחר בבורסה המקומית עשויה להעיד כי הבורסה המקומית מאפשרת להן להקטין את העלויות הכרוכות במסחר בשווקים זרים, ובפרט לגייס הון בעלות נמוכה יותר.

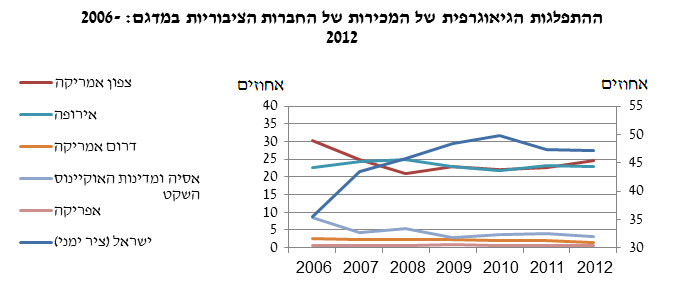

מחקר זה בודק, לראשונה, אילו השלכות יש לפעילותן של חברות רב-לאומיות על החשיפה הפיננסית של משקיעים ישראלים לעולם. החוקרים אספו נתונים על חברות ישראליות ציבוריות ולא-פיננסיות שנכללו לפחות בחלק מתקופת המדגם במדד ת"א 100, והם מראים כי חברות אלה מקיימות פעילות משמעותית בחו"ל: בשנת 2012 למשל הן הפנו כ-53% ממכירותיהן לחו"ל. רוב פעילותן של החברות מתמקדת בשווקים מפותחים, וקיימת חשיפה נמוכה יחסית לשווקים מתפתחים ולאזור אסיה ומדינות האוקיינוס השקט (איור). נוסף לכך נמצא כי חברות מענפי התעשייה, הטכנולוגיה והביומד מוכרות לחו"ל יותר מחברות מענפיה האחרים של הבורסה.

עולה השאלה אם החשיפה הריאלית של החברות לשווקים זרים מתבטאת גם בחשיפה פיננסית משמעותית למדדי המניות העולמיים. כדי לבחון שאלה זו החוקרים אומדים מודל לתמחור בין-לאומי של נכסים ובמסגרתו מסבירים את תשואת המניה באמצעות פקטור מקומי ופקטור עולמי. אף שהמשק הישראלי קטן ופתוח, נמצא שהפקטור העולמי משפיע פחות מהמקומי.

המחקר ממשיך ובוחן אם קיים קשר בין התפלגותן הגיאוגרפית של מכירות החברות לבין רגישות מניותיהן למדדי המניות העולמיים. המחקר מעלה כי שיעור המכירות שהחברות הציבוריות מפנות לחו"ל משפיע באופן חיובי ומובהק על רגישות מניותיהן לפקטור העולמי במודל: נמצא כי ההשפעה על מניית חברה שכל מכירותיה מופנות ליצוא גבוהה ב-40% מההשפעה על חברה שמוכרת רק לשוק המקומי. התוצאות עמידות בשיטות אמידה שונות, והן אינן משתנות באופן משמעותי גם כשמשתמשים בהתפלגות הגיאוגרפית של הנכסים לטווח ארוך של החברות (במקום בהתפלגות הגיאוגרפית של מכירותיהן) כבמדד לפעילותן הבין-לאומית. התוצאות חזקות אף יותר במקרה של חברות דואליות.

ממצאי המחקר מעלים כי משקיעים ישראלים, לרבות המשקיעים המוסדיים, אינם חשופים לשוקי ההון העולמיים רק ישירות, דרך השקעותיהם בנכסים זרים, אלא גם בעקיפין, דרך השקעותיהם בחברות הציבוריות הנסחרות בבורסה המקומית. מהבדיקה המוצגת במחקר עולה כי כאשר נוטלים את החשיפה המנייתית הישירה של המשקיעים הישראלים לחו"ל ומוסיפים לה את החשיפה העקיפה, הדבר מגדיל בכ-40% את סך החשיפה המנייתית לחו"ל בתיק הנכסים הפיננסיים של הציבור בישראל[1]. זאת ועוד, המשקיעים המוסדיים הגדילו בשנים האחרונות במהירות את חשיפתם הישירה לחו"ל באמצעות הגדלה מהירה של השקעתם בנכסים זרים בחו"ל. מהבדיקה המוצגת במחקר עולה כי כאשר מוסיפים לחשיפה המנייתית הישירה של המשקיעים המוסדיים לחו"ל את החשיפה העקיפה, הדבר מגדיל בכ-15% את סך חשיפתם המנייתית לחו"ל[2].

תוצאות המחקר עשויות להיות רלוונטיות לקבוצה גדולה של משקים קטנים ופתוחים שהחברות הציבוריות בהם נוטות להיות מקומיות באופיין, אבל חלק ניכר ממכירותיהן מופנה לחו"ל. משקים קטנים ופתוחים אלה חשופים מאוד להתפתחויות בכלכלה העולמית, בין השאר דרך השפעת ההתפתחויות הללו על התמחור של החברות הציבוריות הנסחרות בבורסה המקומית. ירידה בביקוש לסחורות ושירותים באזור מסוים בעולם שבו פועלות חברות הנסחרות בבורסה המקומית יכולה להתבטא לא רק בפגיעה ברמת פעילותן העסקית של החברות אלא גם במחירי מניותיהן ובכושרן להחזיר את חובותיהן, ותהליכים כאלה פוגעים בשווי תיק הנכסים של הציבור. לכן ניתוח החשיפות של החברות הציבוריות לחו"ל, בפרט החברות הממונפות והחברות בענפים בעלי פוטנציאל להתממשות של סיכון מערכתי, נושא חשיבות לשמירה על היציבות הפיננסית.

[1] ההשקעה הישירה של הציבור הישראלי במניות בחו"ל הסתכמה בסוף שנת 2015 בכמעט 270 מיליארדי ש"ח. החשיפה לחו"ל הגלומה בהשקעת הציבור במניות הנסחרות בבורסה בתל אביב מוסיפה לפי אומדננו כ-106 מיליארדי ש"ח לסכום זה.

[2] ההשקעה הישירה של המשקיעים המוסדיים במניות בחו"ל הסתכמה בסוף שנת 2015 בכ-141 מיליארדי ש"ח. החשיפה לחו"ל הגלומה בהשקעת המוסדיים במניות הנסחרות בבורסה בתל אביב מוסיפה לפי אומדננו כ-21 מיליארדי ש"ח לסכום זה.