לצפייה בהודעה זו כקובץ לחץ כאן

- ברביע הראשון של השנה עלתה יתרת תיק הנכסים הפיננסיים של הציבור בכ-268.7 מיליארדי ש"ח (4.96%), לרמה של כ-5.68 טריליוני ש"ח.

- העלייה בשווי התיק ברביע הראשון נבעה בעיקר מעליות ביתרת ההשקעות בחו"ל (8.2%), ביתרת המניות בארץ (6.7%) וביתרת המזומן והפיקדונות (4%).

- יתרת התיק המנוהל בידי המשקיעים המוסדיים עלתה ברביע הראשון בכ-109 מיליארדי ש"ח (4.3%) ועמדה בסופו על כ-2.62 טריליוני ש"ח.

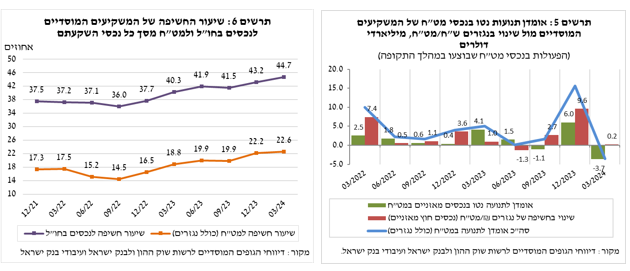

- שיעורי החשיפה של הגופים המוסדיים לנכסים בחו"ל ולמט"ח עלו במהלך הרביע בכ-1.5 ובכ-0.4 נקודות אחוז ועמדו בסופו על וכ-44.7% כ-22.6% בהתאמה.

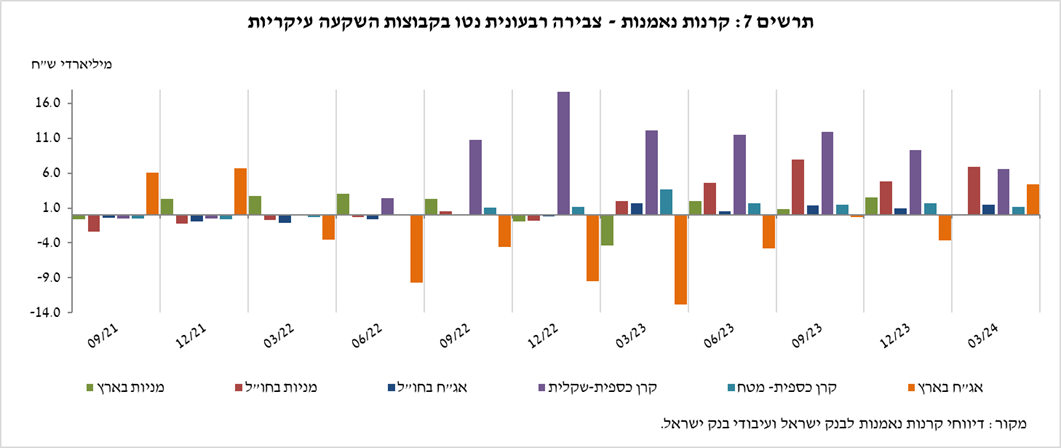

- היקף התיק המנוהל באמצעות קרנות נאמנות בארץ עלה במהלך הרביע הראשון בכ-40 מיליארדי ש"ח (8.8%) והגיע לרמה של כ-495.7 מיליארדי ש"ח. נרשמו צבירות נטו בעיקר בקרנות המתמחות במניות בחו"ל ובקרנות הכספיות השקליות.

- סך תיק הנכסים הפיננסים של הציבור

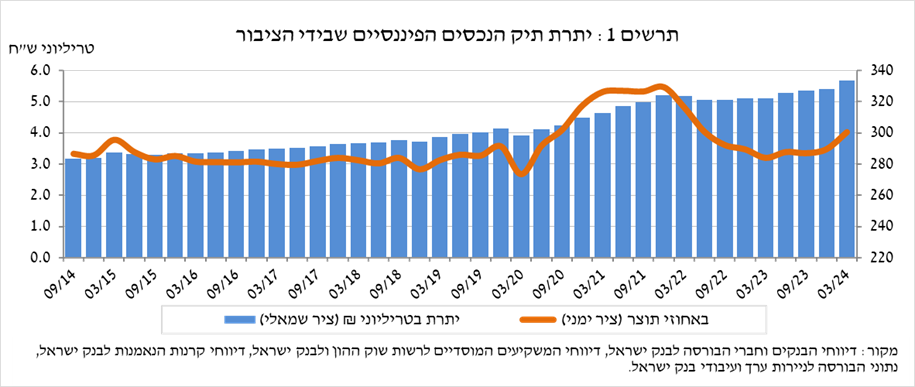

מהחטיבה למידע ולסטטיסטיקה בבנק ישראל נמסר, כי ברביע הראשון של שנת 2024 יתרת תיק הנכסים הפיננסיים של הציבור עלתה בכ-268.7 מיליארדי ש"ח (4.96%), לרמה של כ-5.68 טריליוני ש"ח (תרשים 1). משקל תיק הנכסים הפיננסיים של הציבור ביחס לתוצר עלה בכ-10.7 נקודות האחוז ועמד בסוף הרביע על כ-300 אחוזים, זאת כתוצאה מעלייה גדולה יותר ביתרת התיק לעומת התוצר.

- ניתוח השינויים בכלל התיק

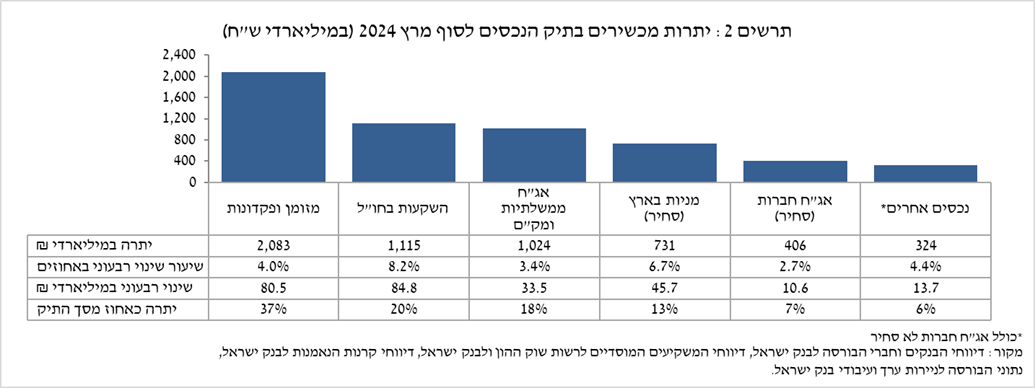

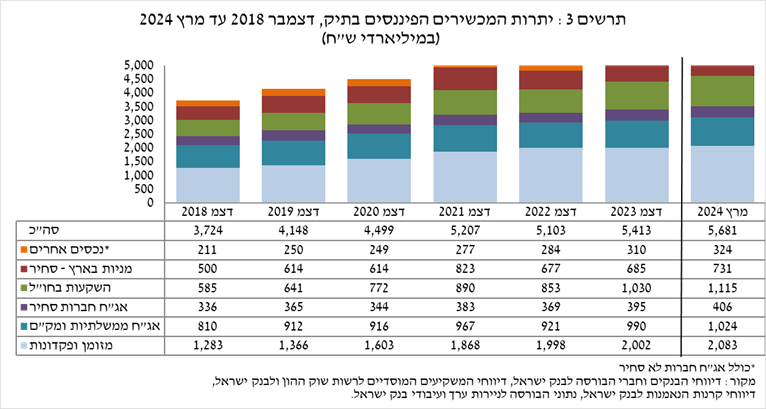

במהלך הרביע הראשון עלו יתרות החזקות הציבור בכל הרכיבים בתיק: ברביע זה בלטו העליות ביתרת ההשקעות בחו"ל (8.2%), יתרת המניות בארץ (6.7%) ויתרת המזומן והפיקדונות (4%).

- יתרת המזומן והפיקדונות עלתה במהלך הרביע בכ-80.5 מיליארדי ש"ח (4%) והגיעה לרמה של כ-2.08 טריליוני ש"ח, המהווים כ-37% מסך התיק.

- יתרת המניות בארץ עלתה בכ-45.7 מיליארדי ש"ח (6.7%), זאת בעיקר על רקע עליות המחירים במדדי המניות לצד השקעות נטו (אומדן של כ-4.3 מיליארדי ש"ח).

- יתרת האג"ח הממשלתיות (סחירות ולא-סחירות) והמק"ם עלתה במהלך הרביע בכ-33.5 מיליארדי ש"ח (3.4%) ועמדה בסופו על כ-1.02 טריליוני ש"ח. העלייה נבעה בעיקר מהעלייה באג"ח הממשלתיות הסחירות (כ-30 מיליארדי ש"ח), בעיקר עקב גיוס הון נטו.

יתרת ההשקעות בחו"ל עלתה במהלך הרביע בכ-84.8 מיליארדי ש"ח (8.2%) ועמדה בסופו על כ-1.11 טריליוני ש"ח, המהווים כ-20% מסך תיק הנכסים. ההתפתחות ביתרת ההשקעות בחו"ל נבעה בעיקר מהרכיבים הבאים:

- יתרת המניות בחו"ל עלתה בכ-58.6 מיליארדי ש"ח (10.3%) ועמדה בסוף הרביע על כ-628.9 מיליארדי ש"ח. זאת בעיקר על רקע עליות המחירים וכן עקב השקעות נטו (אומדן של כ-4 מיליארדי ש"ח).

- יתרת האג"ח הסחירות (חברות וממשלתיות) בחו"ל עלתה בכ-21.6 מיליארדי ש"ח (10.4%) ועמדה בסופו על כ- 254.5 מיליארדי ש"ח. עלייה זו נבעה בעיקר על רקע השקעות נטו בהיקף של כ-15 מיליארדי ש"ח.

כתוצאה מההתפתחויות במהלך הרביע, חלה עלייה בשיעור הנכסים במט"ח ובשיעור הנכסים הזרים של כ-1.2 נקודות אחוז (מ-25.4% ל-26.6%) ושל כ-0.6 נקודות אחוז (מ-19% ל-19.6%) בהתאמה.

3. התיק המנוהל בידי המשקיעים המוסדיים[1]

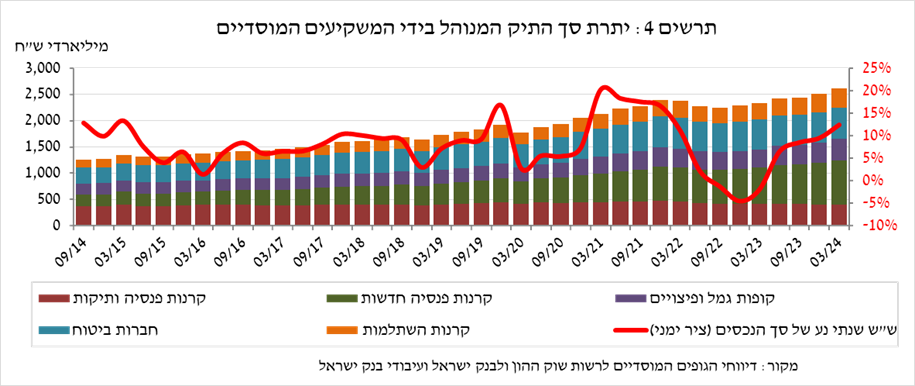

- יתרת הנכסים המנוהלים בידי כלל המשקיעים המוסדיים עלתה ברביע הראשון בכ-109 מיליארדי ש"ח (4.3%) ועמדה בסופו על כ-2.62 טריליוני ש"ח (כ-46% מסך התיק הנכסים הפיננסים של הציבור). העלייה ביתרה באה לידי ביטוי בכלל הגופים המוסדיים, למעט קרנות הפנסיה הוותיקות. העלייה ביתרת התיק המנוהל במהלך הרביע נבעה בעיקר מעליות מחירים בשוקי המניות הגלובליים והמקומיים ובאה לידי ביטוי ברכיבים הבאים: תעודות סל בחו"ל שעוקבות אחר מדדי המניות – עלייה של כ-19 מיליארדי ש"ח (10.3%), בעיקר על רקע עליות המחירים; מניות בחו"ל – עלייה של כ-17.8 מיליארדי ש"ח (12.7%), בעיקר על רקע עליות המחירים; מניות בארץ – עלייה של כ-16.6 מיליארדי ש"ח (7.4%), בעיקר על רקע עליות המחירים; אג"ח ממשלתיות ומק"מ – עלייה של כ-15 מיליארדי ש"ח (1.9%); מזומן ופיקדונות בארץ – עלייה של כ-12.7 מיליארדי ש"ח (5.1%).

- חשיפת התיק המנוהל בידי המשקיעים המוסדיים[2] לנכסים בחו"ל ולמט"ח:

ברביע הראשון של שנת 2024 עלה שיעור החשיפה של המשקיעים המוסדיים לנכסים בחו"ל בכ-1.5 נקודות אחוז לכ-44.7% מסך הנכסים. זאת כתוצאה מעלייה בשיעור גדול יותר ביתרת החשיפה לנכסים בחו"ל (6.3%) מעלייה ביתרת סך הנכסים של המשקיעים המוסדיים (2.7%) במונחים דולרים.

העלייה ביתרת החשיפה לנכסים בחו"ל (כ-18 מיליארדי דולרים) נבעה בעיקר מעלייה בחשיפה באמצעות חוזים עתידיים ואופציות על מדדי מניות בחו"ל (כ-8.7 מיליארדי דולרים), וביתרת המניות בחו"ל (כ-5.7 מיליארדי דולרים).

חשיפה למט"ח - במהלך הרביע הראשון של השנה, המשקיעים המוסדיים מכרו נטו נכסים במט"ח בסך של כ-3.5 מיליארדי דולרים; מכירות של כ-3.7 מיליארדי דולרים בנכסים הנקובים והצמודים למט"ח (בעיקר חוזים עתידיים ואופציות, מניות ואג"ח ומנגד רכשו תעודות סל ומניות זרות שנסחרות בארץ) ובמקביל רכישות מט"ח נטו באמצעות מכשירים פיננסיים נגזרים בהיקף של כ0.2 מיליארד דולר; כלומר הקטנת העסקאות העתידיות למכירת מט"ח.

ברביע זה חלה עלייה בשיעור החשיפה למט"ח (כולל נגזרי ש"ח/מט"ח) של המשקיעים המוסדיים בכ-0.4 נקודות האחוז לרמה של כ-22.6%.

4. התיק המנוהל באמצעות קרנות הנאמנות

היקף התיק המנוהל באמצעות קרנות נאמנות בארץ עלה ברביע הראשון של השנה בכ-40 מיליארדי ש"ח (8.8%) ועמד בסופו על כ-495.7 מיליארדי ש"ח, המהווים כ-8.7% מסך תיק הנכסים של הציבור.

העלייה ברביע הראשון נבעה מצבירות נטו בקרנות בהיקף של כ-20 מיליארדי ש"ח ומעליות מחירים. עיקר הצבירות נרשמו בקרנות המתמחות במניות בחו"ל בהיקף של כ-6.9 מיליארדי ש"ח ובקרנות הכספיות השקליות בהיקף של כ-6.6 מיליארדי ש"ח, בהמשך לצבירות משמעותיות בהן בשנת 2023.

למידע נוסף:

[1] ללא קרנות הנאמנות

[2] אומדנים לחשיפה של העמיתים (ולא של הגופים המוסדיים עצמם) לסיכונים שונים בתיק המנוהל עבורם ע"י המוסדיים (ללא תכניות ביטוח מבטיחות תשואה, בהן הסיכון הוא של המוסדיים). לפירוט נוסף של הגדרות, מושגים והסברים, ראו את "מדידת החשיפות של המשקיעים המוסדיים למט"ח ולנכסים זרים" בפרסום 'מבט סטטיסטי 2016'.