v 38% ממספר ההלוואות למטרת מגורים שניתנו על ידי הבנקים בשנים 2013-2010 וכמחצית מהיקפן ניתנו לשלושת העשירונים העליונים; 50% ממספר ההלוואות למטרת מגורים ו-43% מהיקפן ניתנו לשכבת הביניים; ו-13% ממספר ההלוואות למטרת מגורים ו-7.5% מהיקפן ניתנו לשלושת העשירונים התחתונים.

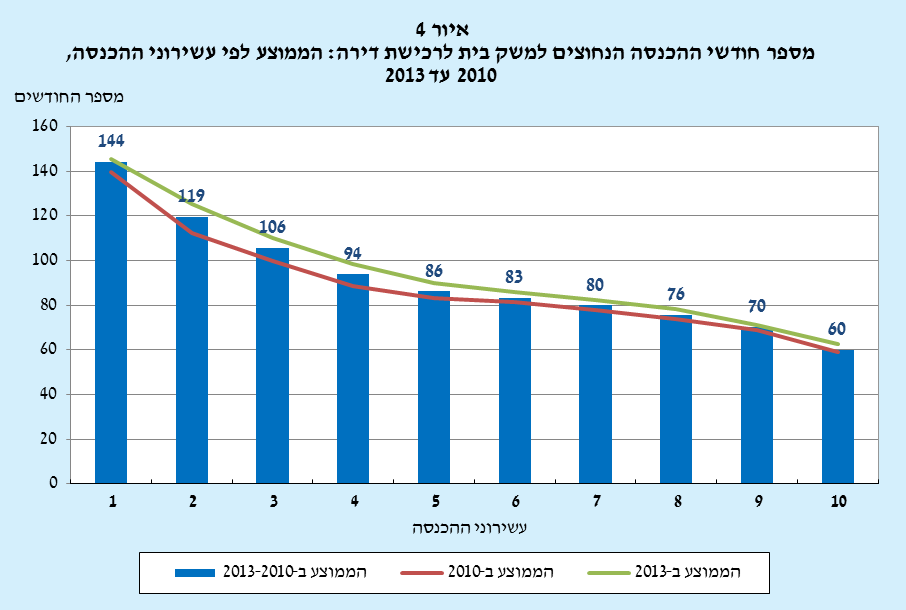

v מספר חודשי ההכנסה הנדרשים למימון רכישת דירה באמצעות משכנתה ללווים מהחמישון התחתון הוא כ-130 – גבוה פי שניים מאשר ללווים מהחמישון העליון.

v שיעור ההחזר מההכנסה הממוצע של הלוואות למטרת מגורים ללווים מהחמישון התחתון עומד על 40% לעומת שיעור ממוצע של 30% בחמישון העליון.

v שיעור המימון (ה-LTV) מתפלג באופן דומה בכל עשירוני ההכנסה, והוא ירד מ-54% בממוצע בשנת 2010 ל-52% בממוצע בשנת 2013.

תיבה זו מציגה את מאפייניהן העיקריים של ההלוואות לדיור שנתנו שבעת הבנקים הגדולים בין ינואר 2010 לדצמבר 2013, המהוות כ-58% מיתרת האשראי למטרת מגורים בסוף 2014 (כ-309 אלף הלוואות בהיקף של כ-153 מיליארדי ש"ח). נתוני הלוואות אלו משמשים את הפיקוח על הבנקים כדי לנתח את האשראי לדיור במסגרת מבחן הקיצון המקרו-כלכלי, על יסוד תרחיש אחיד, שהוא עורך למערכת הבנקאית.

הנתונים המרכזיים המתקבלים מפילוח לפי רמות ההכנסה

הנתונים הפרטניים על הלווים מספקים מידע על הכנסותיהם של משקי הבית[1], ואלו סווגו לעשירוני הכנסה (נטו) בהתאם לסקר ההכנסות למשקי בית שבראשם שכיר אשר הלשכה המרכזית לסטטיסטיקה ערכה בשנת 2011[2].

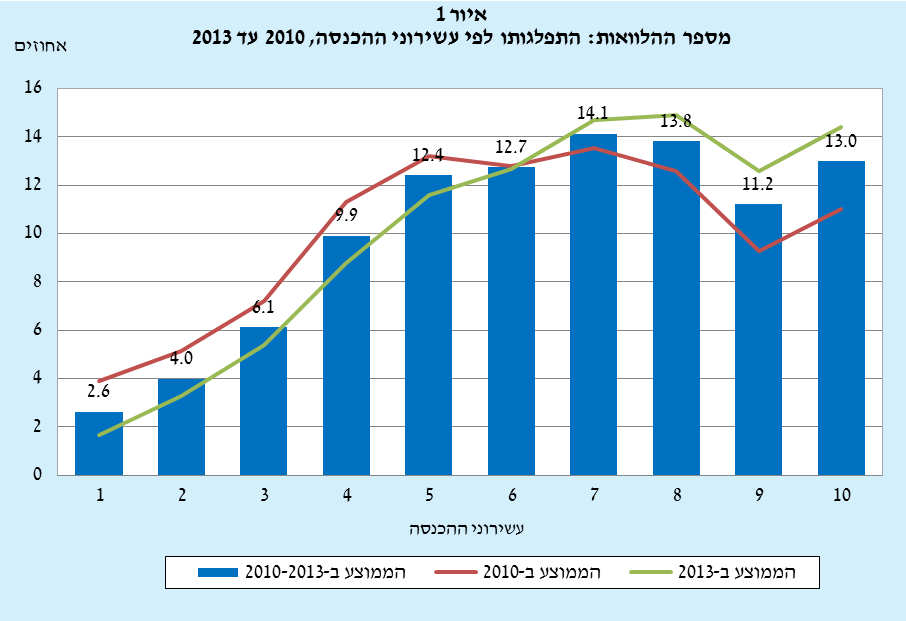

כאשר בוחנים כיצד מספר ההלוואות והיקפן מתפלגים לפי עשירוני ההכנסה (איורים 1 ו-2, בהתאמה), מוצאים כי שלושת העשירונים העליונים קיבלו בתקופה הנסקרת כ-38% מההלוואות, והיקפן של הלוואות אלה מהווה כמחצית מהאשראי לדיור; שכבות הביניים (העשירונים הרביעי עד השביעי) קיבלו 50% מההלוואות, והיקפן מגיע ל-43% מהאשראי לדיור; שלושת העשירונים התחתונים קיבלו 13% מההלוואות, ואלה מהוות 7.5% מהיקף האשראי לדיור. כמו כן ניתן לראות כי התפלגות זו אף התחדדה במרוצת השנים שחלפו בין 2010 ל-2013: יותר הלוואות ניתנו לעשירונים העליונים בשנת 2013, הן מבחינת המספר והן מבחינת ההיקף, והעשירונים התחתונים קיבלו נתח קטן מאוד ממספרן הכולל של ההלוואות לדיור ומסך היקפן.

בשנת 2013 11% ממספר ההלוואות שניתנו על ידי הבנקים שימשו את הלווים לרכישת דירות להשקעה. מרבית הדירות להשקעה שמומנו בשנה זו באמצעות משכנתה נרכשו על ידי שלושת העשירונים העליונים (קרוב ל-8% מכלל ההלוואות; איור 3). 19% ממספר ההלוואות שניתנו לשלושת העשירונים העליונים ב-2013 שימש לרכישת דירות להשקעה, בשעה שבשלושת העשירונים התחתונים – 4% ממספר ההלוואות שימש לרכישת דירות להשקעה.

המספר הממוצע של חודשי ההכנסה הנחוצים למשק בית מהחמישון התחתון[3] כדי לממן את הדירה שרכש באמצעות משכנתא – כ-130 – גבוה פי שניים ממספר החודשים הנחוצים למשק בית מהחמישון העליון, כ-65 (ראו איור 4). איור 4 מראה גם כי במהלך התקופה הנסקרת חלה עלייה במספר חודשי ההכנסה הנחוצים לרכישת דירה, במיוחד בקרב העשירונים התחתונים. הנתונים מעידים כי נטל החוב עולה עם הירידה בהכנסה (איור 5): בחמישון העליון שיעור ההחזר מההכנסה עומד במהלך התקופה על כ-30% בממוצע, בשעה שבחמישון התחתון השיעור קרוב ל-40%. אשר לרמת הסיכון של ההלוואות (איור 6), עם העלייה בעשירוני ההכנסה יורד משקלם של הלווים בסיכון גבוה ועולה משקלם של הלווים בסיכון נמוך.

העשירונים התחתונים מתאפיינים אפוא בשיעור גבוה של החזר מההכנסה, ומספר חודשי ההכנסה הנחוצים להם לרכישת דירה גבוה בהרבה ממספר החודשים הנחוצים לעשירונים העליונים. על כן הנטל שהם לוקחים על עצמם גבוה יחסית לנטל שלוקחים העשירונים העליונים, והוא הדין ברמת הסיכון שלהם.

כאשר בוחנים כיצד מחירי הדירות שמומנו באמצעות משכנתא מתפלגים לפי עשירוני ההכנסה (איור 7), מוצאים כי יש מתאם חיובי בין מחיר הדירה לבין רמת ההכנסה של הלווה, וכי השונות גדלה עם רמת ההכנסה. תמונה דומה מתקבלת כאשר בוחנים כיצד גובה ההלוואה מתפלג בתוך כל עשירון (איור 8). מאחר ששיעור המימון של ההלוואות שווה ליחס בין המסגרת המאושרת של ההלוואה לבין שווי הנכס, הוא מתפלג באופן דומה בכל עשירוני ההכנסה (אם כי בעשירון התחתון ישנה שונות גדולה יותר; ראו איור 9)[4]. כמו כן, שיעור המימון הממוצע במדגם כולו ירד במהלך התקופה מ-54% ל-52%.

הנתונים המרכזיים המתקבלים מפילוח לפי המחוזות הגיאוגרפיים

הנתונים הפרטניים על הלווים מספקים מידע על מיקום הנכס[5]. סיווגנו אותם למחוזות לפי הגדרת המחוזות של הלמ"ס[6].

ניתוח לפי מחוזות מעלה כי מחירי הדירות הגבוהים ביותר נרשמו בתל אביב, ובתקופה הנבדקת הם עמדו בממוצע על 2.23 מיליוני ש"ח לדירה (איור 10). גם במחוזות המרכז, השרון, גוש דן וירושלים נאמדו מחירים גבוהים יחסית. שיעור ההחזר מההכנסה מתפלג לפי מחוזות באופן דומה (איור 11): הנתון הגבוה ביותר נרשם במחוז תל אביב (36%) ואחריו במחוזות המרכז, השרון, גוש דן וירושלים (השיעור הממוצע במחוזות אלה נע בין 31% ל-33%). שיעור המימון הגבוה ביותר נרשם במחוזות הדרום, הקריות, הצפון וחיפה, והממוצע נע בין 58% ל-59% (איור 12). ביתר המחוזות שיעור המימון הממוצע מעט נמוך יותר ונע בין 53% ל-54%.

[1] סך ההכנסה לצורך חישוב יחס ההחזר מההכנסה – כולל ההכנסה החודשית נטו בתוספת הכנסות/ הוצאות אחרות לצורך חישוב ההכנסה.

[2] הלמ"ס משתמשת בהכנסה החודשית נטו למשק בית. העשירונים לפי טווחי ההכנסה הם: העשירון התחתון – עד 5,174 ש"ח; העשירון השני – בין 5,174 ל-6,811 ש"ח;...; והעשירון העליון – מעל 25,408 ש"ח.

[3] החמישון התחתון כולל את העשירונים התחתון והשני, החמישון השני כולל את העשירונים השלישי והרביעי, וכן הלאה.

[5] להבדיל מהמקום שבו ניטלה ההלוואה.

[6] כדי לבחון את תחום הדיור הלמ"ס מגדירה תשעה מחוזות: הדרום, הצפון, חיפה, הקריות, ירושלים, תל אביב, גוש דן, השרון והמרכז. כדי לבחון את תחומי ההכנסה, האבטלה וכו' הלמ"ס משתמשת בהגדרת מחוזות שונה מעט.