המפקחת על הבנקים, ד"ר חדוה בר: "כחלק ממגוון הצעדים בהם אנו נוקטים להגברת התחרות, ביחד עם משרד האוצר וגם במסגרת ועדת שטרום, הצהרנו על כוונתנו להגביר את התחרות בשוק הסליקה, וכבר בנובמבר 2015 הקלנו בצורה משמעותית את חסמי הכניסה לשוק - קבענו תהליך פשוט ותומך לקבלת הרישיון, הורדנו בחדות את דרישות ההון מסולק חדש ועוד. כתוצאה מצעדים אלו, לאחר שנים רבות בהן פעלו בשוק שלוש חברות בלבד, מצטרף היום שחקן חדש לשוק הסליקה. מתן הרישיון לחברת טרנזילה מבטא צעד משמעותי בקידום להגדיל את התחרות בתחום אמצעי התשלום ובשוק האשראי, לטובת העסקים הקטנים והבינוניים במשק ומשקי הבית. אנו מעריכים שכניסתה של חברה רביעית לשוק תיצור חלופה לעסקים ותוביל להגברת התחרות שתשתקף בהפחתת עמלות הסליקה שמשלמים בתי העסק, שיפור השירות, העלאת רמת החדשנות, ובהמשך, בהתאם לתכנית העסקית שהגישה החברה, גם להגברת התחרות בתחום הנפקת כרטיסי החיוב. אני קוראת לבתי העסק להתנהל בצורה נבונה, להשוות בין הצעות המחיר השונות, להתמקח, לעבור בין סולקים ולפעול להפחתת עלויות הסליקה".

שוק הסליקה של כרטיסי חיוב בישראל הסתכם בשנת 2016 בכ-270 מיליארד ש"ח ופועלות בו שלוש חברות כרטיסי האשראי – קבוצת ישראכארט, כא"ל, ולאומי קארד. בתקופה האחרונה נקט הפיקוח על הבנקים בפעולות רבות בכדי להסיר חסמי כניסה ולאפשר כניסה של מתחרים חדשים. פעולות אלו אפשרו הליך מהיר למתן רישיון סולק לחברה חדשה, כך שבתוך כשלושה חודשים מיום קבלת הבקשה המלאה מהחברה, אישר בנק ישראל את מתן הרישיון. הסרת החסמים כללה בין היתר:

· קיצור וייעול תהליך הרישוי, תוך מתן וודאות רגולטורית בדבר מתן רישיון לפני ביצוע השקעות מהותיות (בעיקר בתחום הטכנולוגי ובתחום גיוס העובדים), הקלה על התחברות למערכת כרטיסי החיוב (שב"א) ועל קבלת הרישיונות לסליקת המותגים הבינלאומיים;

· הקלה מהותית בדרישות הון עצמי מזערי (סולק חדש נדרש להון התחלתי בהיקף של מיליון ש"ח בלבד);

· הקלות רגולטוריות משמעותיות לגורמים שהשפעתם על יציבות המערכת הפיננסית ומערכת התשלומים אינה משמעותית. ההקלות ניתנו בתחום הממשל התאגידי, ניהול הסיכונים והוראות רגולטוריות אחרות.

הפיקוח מלווה את החברות המתעניינות בקבלת רישיון באופן הדוק, וסייע לחברת טרנזילה לאורך כל התהליך עד לקבלת הרישיון. מעבר לסיוע לחברה, דבר זה איפשר לפיקוח לגבש באופן מדויק את ההקלות הנדרשות לחברה להתחלת פעילותה.

שאלות ותשובות:

מהו בעצם סולק ומיהם הסולקים הקיימים בשוק?

הסולק מאפשר לבתי העסק לכבד עסקאות בכרטיסי חיוב (המונח הנפוץ בציבור הנו "כרטיסי אשראי", אולם לא כל עסקה בכרטיס חיוב כרוכה בהכרח במתן אשראי), באמצעות חיבור בית העסק למערכת התשלומים המקומית, (מתג כרטיסי חיוב של חברת שב"א), ולמערכות של המותגים הבינלאומיים כגון: ויזה ומסטרקארד. פעולת הסליקה הנה הפעולה באמצעותה מחויב חשבונו של הלקוח שמחזיק את הכרטיס ומזוכה חשבונו של בית העסק.

עד היום, פעלו בשוק הסליקה שלוש חברות כרטיסי האשראי: קבוצת ישראכרט, כרטיסי אשראי לישראל (כאל) ולאומי קארד.

מה היקף הפעילות בשוק סליקת כרטיסי החיוב בישראל?

בשנת 2016 הסתכם היקף העסקאות בכרטיסי חיוב שנסלקו בבתי העסק בישראל בכ-270 מיליארד ₪. העמלה הממוצעת שמשלמים בתי העסק עבור סליקת כרטיסי חיוב עמדה בשנת 2016 על כ-1%. מתוך עמלה זו, משולמת למנפיקי הכרטיסים עמלה צולבת בשיעור של 0.7% (על פי המתווה שקבע בית הדין להגבלים בשנת 2012) מסך העסקאות והסולק מקבל, בממוצע, כ-0.3% מסך העסקאות. הרווח הנקי במגזר הסליקה הסתכם ב-164 מיליוני ₪. יחד עם זאת, קיימת שונות בעמלה שמשלמים עסקים שונים, והקטנים שבהם משלמים עמלה גבוהה יותר, כפי שמוסבר להלן.

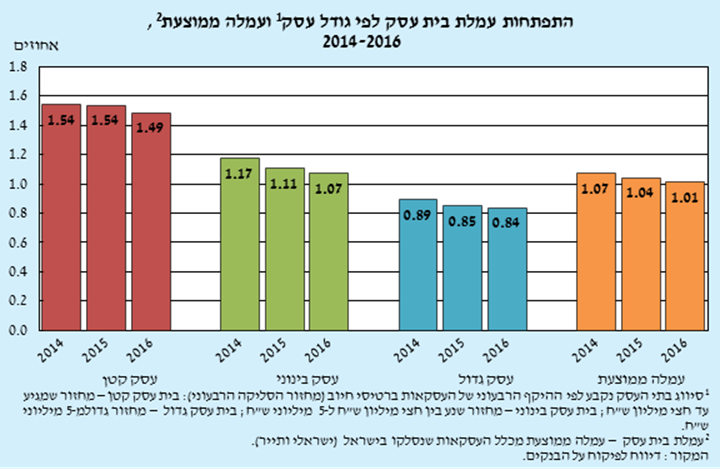

מה שיעור עמלת הסליקה שמשלמים בתי העסק לחברות הסליקה?

העמלה הממוצעת שמשלמים בתי עסק בישראל עבור שירותי הסליקה עמדה בשנת 2016 על 1.01% ממחזור העסקאות בכרטיסי חיוב. בתי עסק קטנים (עם מחזור פעילות שנתי של עד חצי מיליון ש"ח) שילמו בממוצע עמלה של 1.49% מהמחזור ובתי עסק בינוניים (עם מחזור פעילות שנתי של עד חמישה מיליון ש"ח בשנה) שילמו בממוצע 1.07% מהמחזור. בתי העסק הגדולים משלמים עמלה של 0.84% מהמחזור.

האם בתי עסק עוברים בין סולקים?

כן. 10% מבתי העסק עברו בין חברות סליקה בשנת 2016. מעבר בין סולקים הנו תהליך קל ופשוט, ואינו כרוך בכל עיכוב או השהייה של פעילות בית העסק, או סיבוך מההיבט הכספי של התשלומים המגיעים לבית העסק.

מה השינויים שעשה הפיקוח על הבנקים שהובילו לכך שקם סולק חדש בישראל?

כניסת סולק חדש לשוק הישראלי התאפשרה לאחר שהפיקוח על הבנקים הקל את תנאי הסף לקבלת הרישיון וקיצר וייעל את תהליך הרישוי. בפועל, הליך בדיקת הבקשה הנוכחית ארך כשלושה חודשים בלבד מרגע הגשת הבקשה המלאה. ההקלות נעשו בפרט בנושאים הבאים:

· קיצור וייעול תהליך הרישוי, תוך מתן וודאות רגולטורית בדבר מתן רישיון לפני ביצוע השקעות מהותיות (בעיקר בתחום הטכנולוגי ובתחום גיוס העובדים), הקלה על התחברות למערכת כרטיסי החיוב (שבא) וקבלת הרישיונות לסליקת המותגים הבינלאומיים;

· הקלה מהותית בדרישות הון עצמי מזערי (עד כה, נדרשו הסולקים להון עצמי התחלתי בהיקף של 10 מיליוני ש"ח. על פי הדרישות החדשות סולק חדש נדרש להון התחלתי בהיקף של מיליון ש"ח בלבד);

· הקלות רגולטוריות משמעותיות לגורמים שהשפעתם על יציבות המערכת הפיננסית ומערכת התשלומים אינה משמעותית. ההקלות ניתנו בתחום הממשל התאגידי, ניהול הסיכונים והוראות רגולטוריות אחרות.

· הקלות משמעותיות לעניין השולט בבעל רישיון סליקה: (הקטנת גודל גרעין השליטה, הקלה בחוסן הפיננסי הנדרש, הקלות לעניין שרשרת השליטה ועוד).

הפיקוח מלווה את החברות המתעניינות בקבלת רישיון סליקה, סייע לחברת טרנזילה החל מהגשת הבקשה ועד לקבלת הרישיון, ועבד איתה באופן צמוד בכדי לגבש את ההקלות הנדרשות לה.

מיהי חברת טרנזילה?

חב

-Gateway לעסקים, ומאפשרת סליקה מאובטחת ללקוחות דרך אתרי האינטרנט וגם למשרד הממוחשב. החברה תעסוק בסליקה, ובהמשך בהנפקת כרטיסים ובמתן אשראי לציבור בישראל.

חברת אינטרספייס משמשת כרשם דומיינים מוסמך וספק מובייל לשירותי אירוח אתרים ומחשוב ענן.

מתי ת

וכל טרנזילה להתחיל לסלוק בפועל?

מבחינה רגולטורית, החברה יכולה להתחיל לפעול באופן מיידי. עם זאת, החברה נדרשת להיערכות תפעולית מסוימת, שצפויה להיארך עד כשנה.

האם הסולק החדש רשאי לבצע את כל הפעולות שמבצעות חברות הסליקה הקיימות?

הרישיון שניתן בשלב זה הוא מצומצם, לאור העובדה שעל החברה לסיים את כל ההיערכות התפעולית לצורך קבלת הרישיון מלא. אי לכך, ישנן מגבלות מסוימות על היקפי הפעילות של החברה. לאחר שתשלים החברה את ההיערכות ותעמוד בכלל הדרישות, יומר הרישיון המצומצם ברישיון מלא.

על מי צפוי להשפיע השינוי בשוק בעקבות כניסה של סולק חדש?

להערכתנו, כניסת סולק חדש תשפיע בשלב ראשון בעיקר על העסקים הקטנים והבינוניים, ותוכל להוזיל את עלויות הסליקה לבתי העסק, ובעקיפין גם על העלויות לצרכן. בעתיד, עם כניסתה של החברה גם לתחום ההנפקה, תהיה לה השפעה ישירה גם על משקי הבית- מחזיקי כרטיסי חיוב.

האם אנו צופים שתהיה ירידת מחירים בתחום הסליקה? במה עשויה להתבטא התחרות?

התחרות עשויה להתבטא גם במחירים המשולמים על ידי בתי העסק וגם ברמת השירות לבתי העסק ולצרכנים, לרבות שירותים נלווים שיציע הסולק החדש. עצם כניסתו של סולק רביעי לשוק מהווה איום תחרותי ומרחיבה בפני בתי העסק את היצע ספקי שירות הסליקה ביניהם הם יכולים לתחר. על מנת למצות את הפוטנציאל של המהלך, חשוב שבתי העסק לא יקבלו כל הצעה מסולק כסוף פסוק אלא ישוו בין החברות, יתמקחו, יעברו בין סולקים ויביאו להוזלת המחיר שהם משלמים.

מתי בפעם האחרונה בנק ישראל נתן רישיון לחברת כרטיסי אשראי?

הסמכות לתת רישיון סליקה הוענקה לבנק ישראל במסגרת תיקון חוק הבנקאות (רישוי) בשנת 2011. הרישיון לחברת טרנזילה הינו הרישיון הראשון שניתן על ידי בנק ישראל בהתאם לסמכות שהקנה לו החוק.

יחד עם זאת, טרם חקיקת החוק הוקמה בשנת 1996, חברת אלפא קארד ידי הבנק הבינלאומי ועורק. בשנת 2000 רכש בנק לאומי את התשתית של אלפא קארד והקים על בסיסה חברת כרטיסי אשראי חדשה, לאומי קארד.

האם מבחינת בית העסק הסיכון בהתקשרות עם הסולק החדש גבוה מאשר בהתקשרות עם סולקים קיימים?

לא. הוראות הפיקוח מחייבות כי כל כספי הסליקה של בתי העסק, העוברים דרך הסולק החדש, יופקדו בחשבון נאמנות, ואין לסולק אפשרות להשתמש בכספים אלו. כמו בכל חברת סליקה, גם בחברה זו קיימים סיכונים תפעוליים ואלו ינוטרו על ידי הסולק בהתאם להנחיות בנק ישראל ולפיקוח שלו.

לצפייה בסרטון

לצפייה בסרטון