1. רקע

ביום 16 בינואר 2018, פרסם בנק ישראל הודעה על

כוונת נגידת בנק ישראל להפעיל את סמכותה הקבועה בסעיפים 9יא ו – 9יב לחוק הבנקאות

(שירות ללקוח), התשמ"א- 1981, ולהכריז על השירות שנותן סולק לבית עסק בקשר

לסליקה של עסקאות בכרטיסי חיוב כשירות בר-פיקוח לעניין שיעור העמלה הנגבה מבתי עסק

על ידי הסולק ומועבר למנפיק (עמלת המנפיק או עמלה צולבת).

ביום 16 בינואר 2018, פרסם בנק ישראל הודעה על

כוונת נגידת בנק ישראל להפעיל את סמכותה הקבועה בסעיפים 9יא ו – 9יב לחוק הבנקאות

(שירות ללקוח), התשמ"א- 1981, ולהכריז על השירות שנותן סולק לבית עסק בקשר

לסליקה של עסקאות בכרטיסי חיוב כשירות בר-פיקוח לעניין שיעור העמלה הנגבה מבתי עסק

על ידי הסולק ומועבר למנפיק (עמלת המנפיק או עמלה צולבת).

בהודעה נמסר על הכוונה להפחית את העמלה הצולבת בעסקאות חיוב נדחה במתווה מדורג, ולהותיר את העמלה בעסקאות חיוב מיידי ברמה שנקבעה בשנת 2015. כמו כן, נמסר כי החלטה סופית באשר לגובה העמלה תפורסם לאחר בחינת הערות הציבור, ככל שיתקבלו.

בפרק הזמן שהוקצה לקבלת הערות הציבור, התקבלו הערות מצד גופים שונים: חברות כרטיסי האשראי ובנקים (להלן: 'החברות') וארגונים שונים (להלן: 'הארגונים'). ההערות נבחנו בכובד ראש על ידי הצוות המקצועי בבנק ישראל, האמון על גיבוש ההמלצות בנושא העמלה הצולבת.

עם תום בחינת ההערות, החליטה נגידת בנק ישראל לאמץ את המלצת הצוות המקצועי ולבצע שני שינויים במתווה שפורסם ב-16 בינואר 2018. ראשית, קצב ההפחתה של העמלה על עסקאות חיוב נדחה יואץ, ומועד ההגעה לסוף המתווה, קרי המועד בו תיקבע העמלה צולבת על שיעור של 0.5%, יוקדם. השינוי יחייב את החברות לביצוע תהליכי התייעלות בקצב מהיר יותר ויאפשר לבתי העסק ליהנות מהפחתת עמלות הסליקה בשלב מוקדם יותר.

בנוסף, החליטה הנגידה לאמץ מתווה הפחתה לעמלה הצולבת בגין עסקאות בחיוב מיידי, שבסופו העמלה תעמוד על 0.25%. מתווה הפחתה זה משקף את התחזית של הצוות המקצועי בבנק ישראל, בנוגע לירידה צפויה ביחס שבין העלויות הרלוונטיות לקביעת העמלה בגין פעילותו של המנפיק בעסקאות בכרטיסי חיוב מיידי לבין היקף העסקאות המבוצעות בכרטיסים אלו. יחס זה צפוי לקטון הן נוכח התייעלות צפויה בשיטות העבודה של החברות והן כתוצאה מגידול צפוי במחזורי הפעילות בעסקאות חיוב מיידי בשנים הקרובות.

המתווה שנקבע מעניק את הוודאות הנדרשת לשחקנים בשוק לשנים הקרובות. בכך, הוא מאפשר את קידום ההפרדה של חברות כרטיסי האשראי מהבנקים, המהווה נדבך משמעותי ביישום הרפורמה להגדלת התחרות בשוק האשראי. יתירה מזאת, המתווה מעודד את החברות להמשיך ולבצע צעדי התייעלות.

הורדת העמלה הצולבת של כרטיסי החיוב הנדחה והחיוב המיידי צפויה להתבטא בחיסכון של מאות מיליוני שקלים לעסקים במשק, מידי שנה, בשנים הבאות.

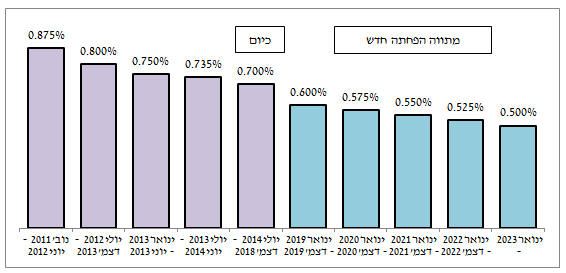

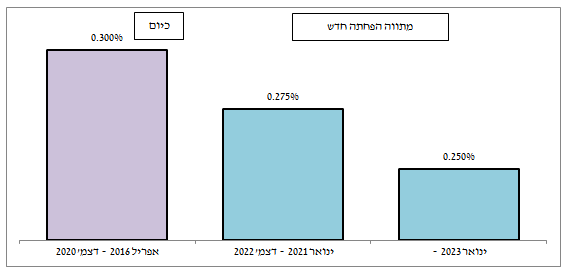

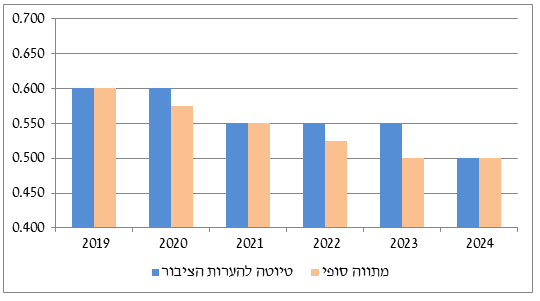

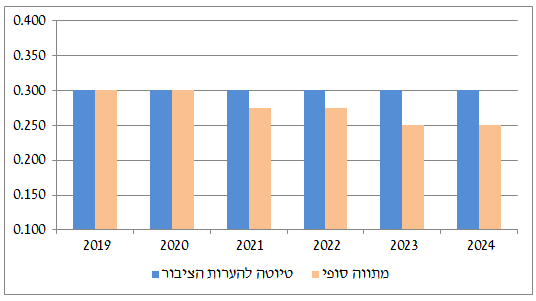

באיור 1 ו – 2 להלן מתואר מתווה ההפחתה הסופי של העמלה הצולבת בגין עסקאות חיוב נדחה והעמלה בגין עסקאות חיוב מיידי. באיורים 3 ו – 4 מתוארת השוואה בין מתווה ההפחתה של העמלה הצולבת בעסקאות חיוב נדחה ובעסקאות חיוב מיידי שפורסם בטיוטה להערות הציבור מיום 16 בינואר 2018 לבין המתווים הסופיים לאחר בחינת הערות הציבור.

איור 1: מתווה ההפחתה הסופי של העמלה הצולבת בעסקאות חיוב נדחה

איור 2: מתווה ההפחתה הסופי של העמלה הצולבת בעסקאות חיוב מיידי

איור 3: השוואה בין מתווה ההפחתה של העמלה הצולבת בעסקאות חיוב נדחה שהוצע בטיוטה להערות הציבור והמתווה הסופי לאחר שקלול הערות הציבור

איור 4: השוואה בין מתווה ההפחתה של העמלה הצולבת בעסקאות חיוב מיידי שהוצע בטיוטה להערות הציבור והמתווה הסופי לאחר שקלול הערות הציבור

2. הערות הציבור

ההערות שהתקבלו בעיקרן עוסקות בארבע נושאים עיקריים: גובה העמלה בגין עסקאות בכרטיסי חיוב מיידי; גובה העמלה בגין עסקאות בכרטיסי חיוב נדחה ומתווה ההפחתה שלה; מקדם ההתייעלות; וטענות בגין היעדר שקיפות לגבי הנתונים ששמשו לצורך חישוב העמלה.

א. גובה העמלה בגין עסקאות בכרטיסי חיוב מיידי:

הערות שהתקבלו: בנושא זה נטענו על ידי הארגונים שתי טענות מרכזיות. ראשית, העמלה שנקבעה על עסקאות חיוב מיידי גבוהה מדי. שנית, יש לקבוע מתווה הפחתה לעמלה על עסקאות בכרטיסי חיוב מיידי שיחושב על בסיס ההתייעלות הצפויה של החברות בשנים הקרובות והקיטון ביחס שבין העלויות המזכות בעסקאות אלו למחזור העסקאות. זאת, בדומה למתווה ההפחתה שאומץ בנוגע לעמלה הנגבית בגין עסקאות חיוב נדחה.

דיון והחלטה: גובה העמלה בעסקאות בכרטיסי חיוב מיידי נקבע בהתבסס על המתודולוגיה ששמשה לקביעת העמלה בעסקאות בכרטיסי חיוב נדחה, בהתאמות הנדרשות. במסגרת ההודעה מינואר 2018, לא נקבע מתווה הפחתה לעמלה בעסקאות בכרטיסי חיוב מיידי. זאת, בעיקר לנוכח ההיקף הנמוך של עסקאות בכרטיסים אלו והקושי באמידת מתווה ההתייעלות העתידי בגין העלויות הכרוכות בביצוען.

בבחינה חוזרת, הוחלט כי נכון להניח שהיחס בין העלויות המזכות בעסקאות בכרטיסי חיוב מיידי לבין היקף העסקאות, יקטן בשנים הקרובות משתי סיבות: קיטון בהיקף העלויות המזכות של החברות לאור ייעול שיטות העבודה, וגידול צפוי בהיקפי המחזורים בעסקאות בכרטיסי חיוב מיידי בשנים הקרובות. משכך, החליטה הנגידה לאמץ את המלצת הצוות המקצועי למתווה הפחתה של העמלה בעסקאות בכרטיסי חיוב מיידי ובסופו היא תעמוד על 0.25%.

ב. גובה העמלה בגין עסקאות בכרטיסי חיוב נדחה ומתווה ההפחתה שלה:

הערות שהתקבלו: חברות כרטיסי האשראי העירו, כי לטעמן העמלה נקבעה על שיעור נמוך מדי. כמו כן, טענו כי מתווה ההפחתה קיצוני ומהיר. לשיטתן, אימוץ המתווה המוצע עלול להוביל לפגיעה בכושר התחרות של החברות לאחר הפרדתן מהבנקים.

מנגד, הארגונים טענו כי העמלה נקבעה על שיעור גבוה מדי; כי יש להביא בחשבון מקורות הכנסה אחרים של החברות, זולת העמלה הצולבת, בהם הן יכולות לעשות שימוש כדי לכסות את עלויות הבטחת התשלום ואישור העסקאות; וכן כי מתווה ההפחתה המוצע, איטי מדי. לטענתם, אימוץ מתווה מהיר יותר עשוי להאיץ את קצב ההתייעלות של החברות.

דיון והחלטה: ביחס לגובה העמלה הצולבת - החישוב בוצע על בסיס מתודולוגיה שאושרה על ידי בית הדין להגבלים עסקיים ואשר שמשה בקביעת הסדרי העמלה הצולבת בעבר. ביחס למתווה ההפחתה – לאחר בחינה חוזרת ושקלול הטענות השונות, הוחלט לאמץ מתווה הפחתה מהיר יותר. המתווה החדש יחייב את החברות לנקוט תהליכי התייעלות מהירים יותר ויאפשר לבתי העסק ליהנות מהפחתת עמלות סליקה בשלב מוקדם יותר.

ג. מקדם ההתייעלות:

הערות שהתקבלו: החברות טענו כי המתודולוגיה על פיה מחושבת העמלה הצולבת, לא מאפשרת שילוב של מקדם התייעלות.

דיון והחלטה: שילוב של מקדם התייעלות מקובל במתודולוגיות פיקוח על מחירים המבוססות על הכרה בעלויות. תפקידו של מקדם ההתייעלות כפול. מחד, הוא מאפשר לשקף באופן מהימן יותר את העלויות העתידיות של החברות. מאידך, טמון בו רכיב נורמטיבי המעודד חברות להתייעל גם כאשר הן זכאיות לשיפוי בגין העלויות שנגרמות להן. לאור האמור, עקרון ההפחתה בגובה העמלה, המבוסס על קיומה של התייעלות צפויה, נותר על כנו.

ד. שקיפות בנתונים ששמשו בחישוב העמלה:

הערות שהתקבלו: הארגונים טענו, כי בפני הציבור לא נחשפו הנתונים ששמשו לצורך חישוב העמלה וכן לא נמסרו נוסחאות המתודולוגיה.

דיון והחלטה: נתוני העלויות ששימשו לצורך חישוב העמלה הם סודות מסחריים של החברות אשר חשיפתם עלולה להוביל לפגיעה בפעילותן. יצוין כי הנתונים הגולמיים או המצרפיים לא פורסמו לציבור אף בעת קביעת הסדרי העמלה הצולבת הקודמים. בכל מקרה, סבירות הנתונים נבחנה לעומק על ידי הצוות המקצועי בין היתר באמצעות השוואה של הנתונים על פני זמן ובין החברות השונות וקבלת הבהרות ואסמכתאות פרטניות ככל שנדרש.

לנתונים בקובץ אקסל

לנתונים בקובץ אקסל