תמצית

מסמך זה מציג את התחזית המקרו-כלכלית שחטיבת המחקר בבנק ישראל גיבשה ביולי 2017. התחזית הוצגה לוועדה המוניטרית ב-9 ביולי 2017, לקראת החלטת הריבית שהתקבלה ב-10 ביולי 2017. להערכת חטיבת המחקר, ב-2017 וב-2018 צפוי התוצר המקומי הגולמי לצמוח ב-3.4% וב-3.3%, בהתאמה. האינפלציה בשנה הקרובה (המסתיימת ברבעון השני של 2018) צפויה להסתכם ב-0.8%. הריבית המוניטרית צפויה להישאר ברמתה הנוכחית, 0.1%, עד הרבעון הראשון של 2018 ולעלות בהדרגה מהרבעון השני של 2018.

התחזית

חטיבת המחקר של בנק ישראל עורכת בכל רבעון תחזית מקרו-כלכלית (Staff Forecast), וזו מתבססת על כמה מודלים, על מקורות מידע שונים ועל הערכות שיפוטיות. בתהליך זה יש תפקיד מרכזי למודל ה-DSGE (Dynamic Stochastic General Equilibrium) שפותח בחטיבת המחקר של הבנק – מודל מבני שמבוסס על יסודות מיקרו-כלכליים.[1] המודל מספק מסגרת לניתוח הכוחות המשפיעים על הכלכלה, והוא מאפשר לגבש את המידע מהמקורות השונים לכדי תחזית מקרו-כלכלית למשתנים ריאליים ונומינליים, המתאפיינת בעקביות פנימית ובסיפור כלכלי.

א. הסביבה העולמית

הערכותינו לגבי ההתפתחויות הצפויות בסביבה העולמית מתבססות בעיקרן על התחזיות שגיבשו מוסדות בין-לאומיים (קרן המטבע הבין-לאומית וה-OECD) ובתי השקעות זרים. גורמים אלו עדכנו מעט כלפי מעלה את תחזיותיהם לגבי הצמיחה במשקים המפותחים ולגבי הסחר העולמי. בהתאם לכך אנו מעריכים כי המשקים המפותחים יצמחו בכ-2% הן ב-2017 והן ב-2018 וכי הסחר העולמי יצמח ב-4.6% ב-2017 וב-3.8% ב-2018.

על פי ההערכות משוק ההון (הערכות שנגזרות מהחוזים העתידיים על הריבית), ריבית ה-Fed צפויה לעלות ל-1.25% בסוף 2017 ול-1.5% בסוף 2018; מנגד, הריבית על הפיקדונות בגוש האירו צפויה לעלות מרמתה הנוכחית (0.4%-) בקצב מתון מאוד ולהישאר שלילית במהלך השנתיים הקרובות – 0.3%- בסוף 2017 ו-0.2%- בסוף 2018.

הגופים הבין-לאומיים עדכנו כלפי מעלה את תחזיותיהם לגביה האינפלציה במדינות המפותחות. בהתאם לכך אנו מעריכים כי האינפלציה בהן תסתכם בכ-2% הן ב-2017 והן ב-2018. מחיר חבית נפט מסוג "ברנט" ירד במהלך הרבעון השני לכ-47 דולרים.[2]

ב. הפעילות הריאלית בישראל

תחזית הצמיחה ל-2017 עומדת על 3.4% והתחזית ל-2018 – על 3.3% (לוח 1). תחזית הצמיחה ל-2017 עודכנה כלפי מעלה יחסית לתחזית הקודמת. זאת מפני שנתוני החשבונאות הלאומית לרבעון הראשון ונתוני הפעילות הראשוניים לרבעון השני מעידים כי היצוא וההשקעות צמחו מהר יחסית להערכתנו בעת עריכת התחזית הקודמת. אנו מעריכים שבטווח התחזית (השנה וחצי הקרובה) נראה המשך גידול בקצב הצמיחה של היצוא, בין היתר עקב ההתאוששות הצפויה בסחר העולמי, וכן של ההשקעות בענפי המשק. מנגד, קצב הצמיחה של הצריכה הפרטית צפוי להתמתן לאחר שבמשך תקופה ארוכה הוא היה מהיר יחסית לקצב הצמיחה של השימושים האחרים ושל התוצר. למעשה, התחזית משקפת מעבר הדרגתי לצמיחה שמבוססת פחות על הצריכה הפרטית ויותר על היצוא. יש לציין כי התפתחות המשתנים הריאליים ברבעונים האחרונים הושפעה מהקדמת רכישות של כלי רכב עקב השינויים שנערכו במיסוי עליהם ונכנסו לתוקף בינואר 2017.[3] הקדמת הרכישות מתבטאת בין היתר בכך שקצב הצמיחה השנתי ב-2017 נמוך מהקצב ב-2016, אולם אנו מעריכים שבניכוי השפעה זו הוא ידמה לקצב ב-2016 ויעמוד על מעט למעלה מ-3.5%. בינואר 2019 צפויים שינויים נוספים במיסוי על כלי רכב, ואנו מעריכים כי גם הם יובילו להקדמת רכישות וכי זו תגביר את קצב הצמיחה ב-2018.[4]

לוח 1

התחזית שחטיבת המחקר גיבשה ל-2017 ול-2018

(שיעורי השינוי באחוזים, אלא אם צוין אחרת; בסוגריים – התחזית הקודמת)

|

|

הנתונים ל-2016 |

התחזית ל-2017 |

התחזית ל-2018 |

|

התמ"ג |

4.0 |

3.4 (2.8) |

3.3 (3.3) |

|

היבוא האזרחי (ללא יהלומים, אוניות ומטוסים) |

8.1 |

2.5 (2.0) |

8.0 (8.0) |

|

הצריכה הפרטית |

6.3 |

3.0 (3.0) |

3.5 (3.5) |

|

ההשקעה בנכסים קבועים (ללא אוניות ומטוסים) |

10.5 |

1.5 (0.0) |

9.0 (9.0) |

|

הצריכה הציבורית (ללא יבוא ביטחוני) |

3.8 |

4.2 (4.2) |

1.5 (1.5) |

|

היצוא (ללא יהלומים והזנק) |

1.5 |

5.0 (3.5) |

4.0 (4.0) |

|

האבטלה (שיעור)1 |

4.1 |

3.9 (3.6) |

3.9 (3.6) |

|

האינפלציה2 |

0.3- |

0.5 (0.8) |

1.5 (1.5) |

|

ריבית בנק ישראל3 |

0.1 |

0.1 (0.1) |

0.5 (0.5) |

1. ממוצע שנתי של האבטלה בגילי העבודה העיקריים (25—64).

2. הממוצע של מדד המחירים לצרכן ברבעון האחרון בשנה לעומת הממוצע ברבעון האחרון בשנה הקודמת.

3. בסוף השנה.

המקור: בנק ישראל.

ג. האינפלציה והריבית

להערכתנו, האינפלציה בארבעת הרבעונים המסתיימים ברבעון השני של 2018 תעמוד על 0.8%, ובסוף 2018 – על 1.5%. מחירי המוצרים המקומיים צפויים להוסיף לעלות במתינות שכן אנו מעריכים כי כוחות ממתנים – ביניהם התגברות התחרות וצעדים ממשלתיים להפחתת יוקר המחייה – ימשיכו להאט את קצב עליית המחירים. מנגד, הקִרבה לתעסוקה מלאה צפויה להוסיף לתמוך בעליית השכר, וזו עשויה לפעול לעליית האינפלציה המקומית. אשר למחירי המוצרים המיובאים, הם צפויים לעלות בקצב גבוה מזה שנרשם בשנתיים האחרונות, מפני שהאינפלציה העולמית ממשיכה לעלות. הצפי לגבי האינפלציה בשנה הקרובה נמוך בכ-0.2 נקודת אחוז מהצפי המקביל בתחזית הקודמת, בעיקר בשל ההשפעה הצפויה של הירידה במחירי הנפט.

לוח 2

השוואת התחזיות לגבי האינפלציה והריבית בשנה הקרובה

(אחוזים)

|

|

חטיבת המחקר של בנק ישראל |

שוק ההון1 |

החזאים הפרטיים2 |

|

האינפלציה3 (טווח התחזיות) |

0.8 |

0.5 |

0.5 (0.3- עד 1.5) |

|

הריבית4 (טווח התחזיות) |

0.25 |

0.16 |

0.18 (0.1 עד 0.25) |

1. הממוצע בחודש יוני. ציפיות האינפלציה מנוכות עונתיות.

2. התחזיות שפורסמו לאחר פרסום מדד המחירים לצרכן לחודש מאי.

3. האינפלציה בשנה הקרובה (חטיבת המחקר – בארבעת הרבעונים המסתיימים ברבעון השני של 2018).

4. הריבית בעוד שנה (חטיבת המחקר – ברבעון השני של 2018). הציפיות משוק ההון מבוססות על שוק התלבור.

המקור: בנק ישראל.

להערכת חטיבת המחקר, ריבית בנק ישראל צפויה לעמוד על 0.1% עד הרבעון הראשון של 2018 ולהתחיל לעלות ברבעון השני של 2018. הריבית צפויה להישאר ברמתה הנוכחית בשנה הקרובה כדי לתמוך בהתבססות סביבת האינפלציה בתחום היעד. הריבית צפויה לעלות ברבעון השני של 2018, ל-0.25%, לאחר כמה רבעונים שבהם קצב האינפלציה יעלה על 1% וכאשר תחזיות האינפלציה לשנה קדימה יתקרבו למרכז תחום היעד. אנו צופים שהריבית תעלה שוב ברבעון האחרון של 2018, ל-0.5%.

מלוח 2 עולה כי התחזיות שחטיבת המחקר גיבשה לגבי הריבית והאינפלציה בשנה הקרובה גבוהות מעט מתחזיות החזאים הפרטיים ומהציפיות הנגזרות משוק ההון.

ד. מאזן הסיכונים בתחזית

גורמים שונים עשויים להביא לכך שהכלכלה המקומית תתפתח באופן שונה מזה שבתחזית הבסיסית. אלה כוללים את אי-הוודאות בנוגע להתפתחותו העתידית של שער החליפין של השקל ולמידה שבה הייסוף שחל עד כה יתגלגל למחירים, וכן את אי-הוודאות לגבי המידה שבה הצעדים הממשלתיים להפחתת יוקר המחיה יתגלגלו למחירים ולגבי האפשרות שהממשלה תנקוט צעדים נוספים מסוג זה. אשר לסביבה העולמית, אף על פי שהגופים הבין-לאומיים מציינים כי פחתו הסיכונים כלפי מטה לצמיחה ולסחר העולמיים, קיימת עדיין אי-ודאות באשר לקצב התאוששותם. אחד האתגרים המרכזיים הניצבים בפני קובעי המדיניות בעולם הוא יצירת צמיחה מכלילה, שכן בהיעדרה עשויים לגבור הקולות הקוראים לנסיגה מהסכמי סחר וליישום מדיניות כלכלית בדלנית.

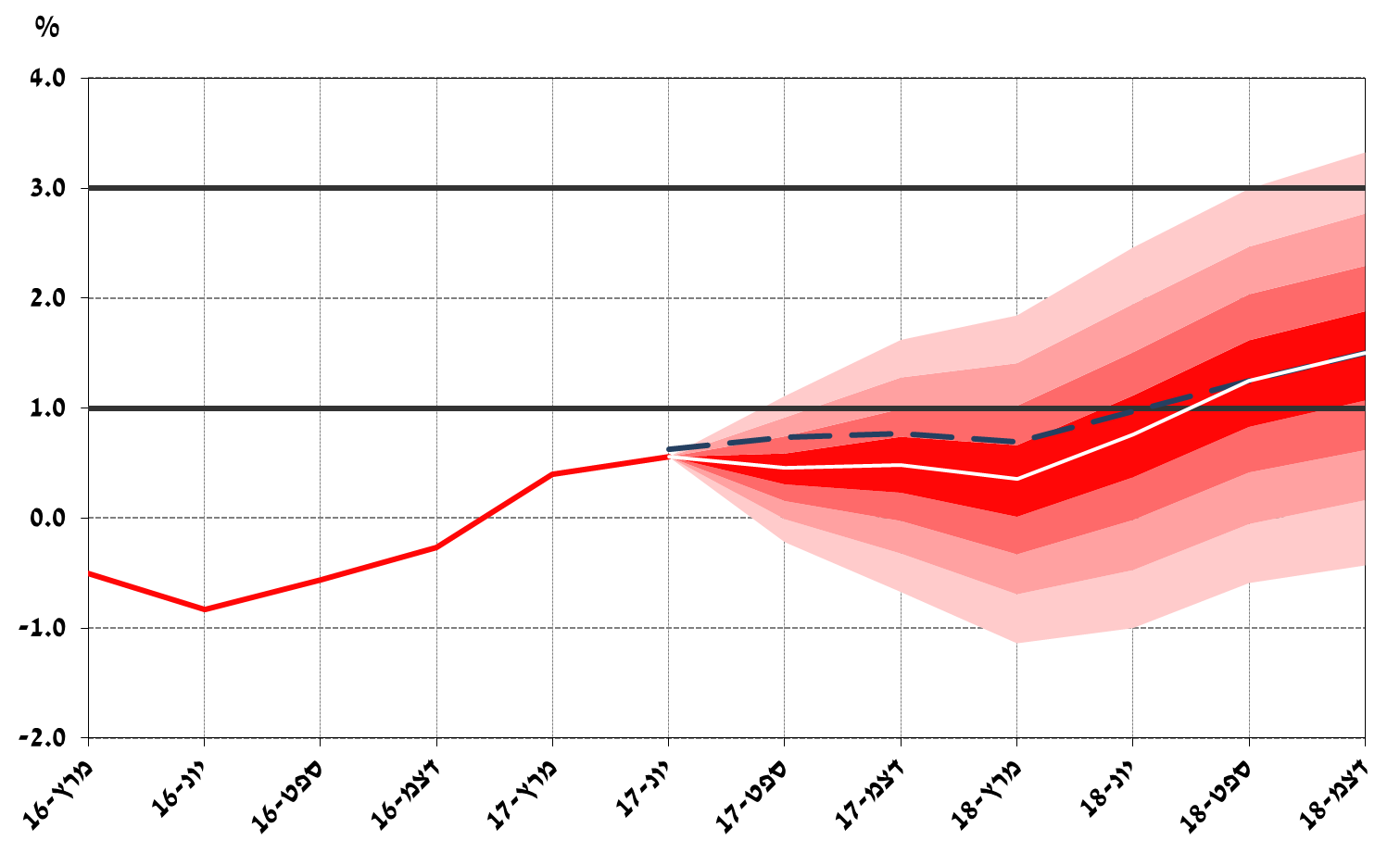

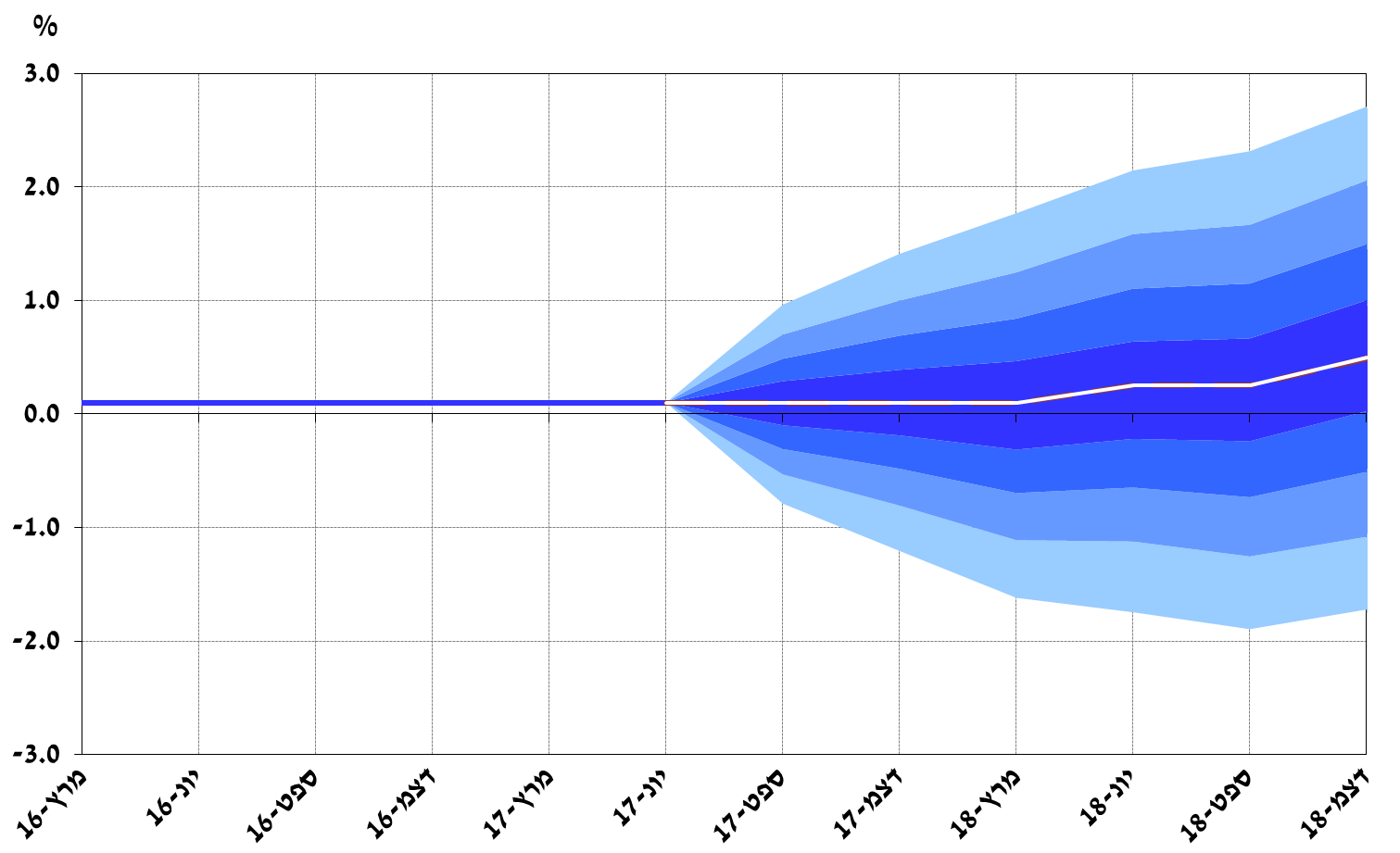

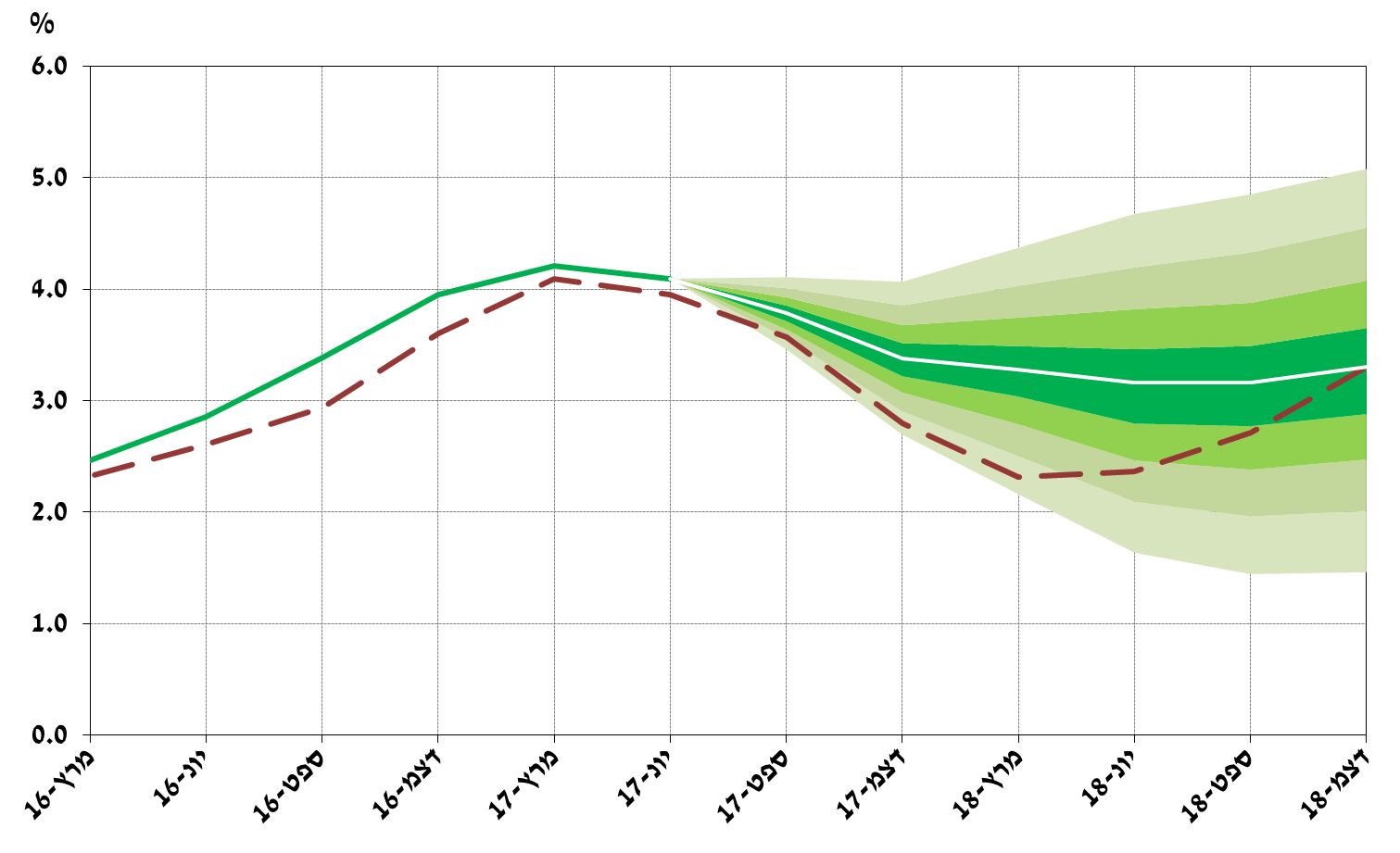

איורים 1—3 מציגים מניפות סביב התחזיות לאינפלציה, לריבית ולקצב הצמיחה של התוצר (הקו המרוסק מייצג את התחזית הבסיסית מאפריל). מוטת המניפות נגזרת מההתפלגויות הנאמדות של הזעזועים במודל ה-DSGE שפיתחה חטיבת המחקר.

איור 1

האינפלציה בפועל ומניפה לאינפלציה הצפויה

(שיעור העלייה המצטברת במחירים בארבעת הרבעונים האחרונים)

איור 2

ריבית בנק ישראל בפועל ומניפה לריבית הצפויה

איור 3

שיעור הצמיחה בפועל בארבעת הרבעונים האחרונים ומניפה לשיעור הצמיחה הצפוי

(התוצר בארבעת הרבעונים האחרונים לעומת התוצר בארבעת הרבעונים הקודמים להם)

הערות:

מרכז המניפה (הקו הלבן) מבוסס על הערכת חטיבת המחקר בבנק ישראל. רוחב המניפה מבוסס על מודל ה-DSGE המורחב של חטיבת המחקר. מלוא מוטת המניפה מכסה 66% מההתפלגות הצפויה. הקו המרוסק מייצג את תחזית חטיבת המחקר מהרבעון הקודם (אפריל 2017). בנוגע לצמיחת התוצר (איור 3) יש להעיר כי עד מרץ 2017 הקו המרוסק מבטא את הנתונים ואת האומדנים שהיו ידועים בעת עריכת התחזית הקודמת, ואילו הקו המלא מבטא את הנתונים והאומדנים העדכניים (הפער ביניהם נובע מנתונים חדשים ומרוויזיות שהלמ"ס ערכה בנתונים).

המקור: עיבודי חטיבת המחקר של בנק ישראל.

[1] הסבר על התחזיות המקרו-כלכליות שחטיבת המחקר מגבשת, וכן סקירה של המודלים שהן מושתתות עליהם, מופיעים בדוח האינפלציה 31 (לרבעון השני של 2010), סעיף 3ג. נייר העבודה על מודל ה-DSGE זמין באתר האינטרנט של בנק ישראל. כותרתו:

MOISE: A DSGE Model for the Israeli Economy, Discussion Paper No. 2012.06.

[2] על פי הממוצע בשבועיים האחרונים של חודש יוני.

[3] על פי כללי הרישום של החשבונאות הלאומית, המיסוי על כלי תחבורה מיובאים נכלל בתוצר המקומי. יבוא זה תורם לתוצר גם דרך השפעתו על הערך המוסף של היבואנים.

[4] אנו מעריכים כי בניכוי הקדמת הרכישות, קצב הצמיחה ב-2018 יעמוד על כ-3.0%.

להודעת הריבית 10.7.17

להודעת הריבית 10.7.17  לצפייה בתדרוך העיתונאים

לצפייה בתדרוך העיתונאים